En la primera semana de mayo de 2015 los fondos de renta fija han tenido pérdidas.

(Nota agosto 2022) Este artículo es de mayo de 2015, lo mantenemos como una evidencia de las oscilaciones y pérdidas que pueden tener los fondos de renta fija en momentos de incertidumbre y de subidas de tipo de interés, como ha sucedido en los primeros seis meses de 2022.

Algunas reacciones han sido de sorpresa ¿Pero, la Renta Fija puede bajar? ¿Puedo perder dinero invirtiendo en Renta Fija? A muchos no les han contando que algo que se llama «Fija» puede bajar y de ahí la incertidumbre y la sorpresa al leer los titulares de prensa:

No es la primera vez que pasa, ni será la última.

Como prueba la imagen que acompaña a esta entrada, con el titular «

Así se comportaran los fondos de Renta Fija«, que fue portada de la

revista Inversión en mayo de 1995. ¡¡¡Hace 20 años!!!

Para entender lo que ha pasado y ver qué puede pasar en los próximos meses, primero hay que entender qué es y cómo funciona la renta fija.

¿Qué es la Renta Fija?

Muy resumido, es una forma de financiarse los Estados y las empresas, piden prestado dinero y a cambio ofrecen un rendimiento.

Por ejemplo, un bono del Estado, de 10.000 euros que se emite a 10 años, pagando un 2% anual, un bono convertible en acciones de Telefónica de 5.000 euros al 4,5% a 5 años, o un bono de 10.000 Tecnocom a 5 años al 6,5%

Si compramos esos bonos y, la empresa o el Estado es solvente, irá pagando los intereses y al final devolverá el capital invertido.

(Nota aclaratoria. A la renta fija se la puede llamar de diferentes maneras: Bonos, Deuda, simplemente renta fija…,)

¿Se puede vender la Renta Fija?

Si tengo un bono y lo quiero vender antes del vencimiento, puedo venderlo en el mercado.

¿A qué precio? Los bonos, la renta fija cotiza, igual que las acciones, por lo que podremos vender el bono siempre que haya compradores y al precio de mercado.

¿De qué depende el precio de la renta fija?

Son varios los factores, uno de ellos es la solvencia, es decir, la probabilidad que el emisor nos pague tanto el interés periódico como el capital invertido.

A medida que el riesgo de impago aumenta, baja el precio del bono.

Si una empresa hace suspensión de pagos el precio del bono bajará, ya que hay mucha probabilidad de que no devuelva el capital invertido.

Si creemos que Grecia puede entrar en quiebra, o que va a hacer una “quita” , es decir, que va a devolver solo una parte del capital que le hemos dejado, el precio de sus bonos de renta fija van a bajar, que es lo que ha pasado en mayo 2015.

¿Rentabilidad de la Renta Fija es lo mismo que precio del bono?

IMPORTANTE : La rentabilidad no es lo mismo precio de la renta fija. El tipo de interés de un bono y la rentabilidad del bono se comportan al revés que el precio de la deuda.

Si hay riesgo de impago, el precio del bono baja, pero la rentabilidad sube.

¿Por qué? Si un bono emitido por 10.000 euros al 5% a 10 años, baja de precio y lo puedo comprar por 9.000 euros, quiere decir que mi rentabilidad va a subir. El rendimiento que voy a recibir es superior al tipo de interés al que se ha emitido el bono.

Si cada año paga el 5% del nominal inicial (10.000 euros), significa que voy recibir 500 euros de rendimientos. Pero para el que ha comprado el bono por 9.000 euros, significa que recibe un 5,5% (rendimiento de 500 sobre los 9.000 invertidos)

Así vemos que si el precio de la renta fija baja, el tipo de interés que recibo sube, el rendimiento sube o dicho de otra forma cada vez que leamos “sube la rentabilidad de la renta fija” quiere decir “baja el precio de la renta fija”

¿Qué factores influyen en el precio/rentabilidad de la renta fija?

El principal, junto al riesgo de impago, es el tipo de interés del mercado.

En resumen:

Si baja el tipo de interés sube el precio de la renta fija.

Si sube el tipo de interés baja el precio de la renta fija.

Puedes verlo también en el artículo publicado en Experto Financiero en octubre 2013 “

La Renta fija no es fija, cotiza”

¿La prima de riesgo influye en la Renta Fija?

¿La prima de riesgo influye en la Renta Fija?

Si. Sí sube la prima de riesgo, quiere decir que hay más riesgo de impago. Hay dos efectos:

La renta fija que ya está en circulación, bajará de precio (y por tanto subirá la rentabilidad de esos bonos).

Para la nuevas emisiones: los Estados y las empresas tendrán que pagar más interés si quieren emitir deuda nueva

¿Por qué ha subido la Renta Fija los últimos años?

Principalmente porque los tipos de interés han bajado de forma muy importante:

- El tipo de interés del BCE (Banco Central Europeo ) ha bajado del 1% al 0,05%

- La prima de riesgo española ha bajado desde casi los 700 en 2011 y 2012 a menos de 100 en abril 2015, lo que ha provocado un brusco descenso en los tipos de interés a los que el Estado emite su deuda. En 2012 las obligaciones a 10 años españolas pagaban un interés cercano al 7% y en 2015 se han llegado a emitir al 1,05%.

IMPORTANTE: todos los fondos de inversión de renta fija que tenían deuda pública española emitida en 2011, 2012, 2013, han tenido importantes subidas los últimos dos años, debido al efecto de la subida de precios de la renta fija, provocado por la bajada de tipos de interés.

Y lo mismo ha pasado con la deuda comprada en 2014 y primer trimestre de 2015, cada vez que baja el tipo de interés, sube el precio de la renta fija y los fondos que tienen esta deuda tienen subidas.

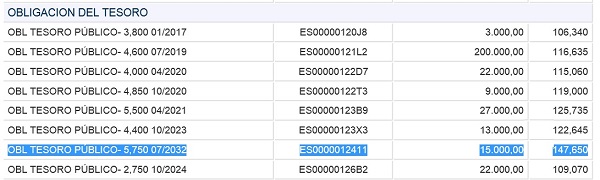

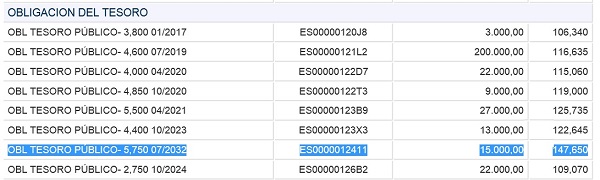

En la web del mercado de renta fija

www.aiaf.es diariamente se puede ver como cotiza la deuda pública española.

Un ejemplo son la obligaciones el Tesoro emitidas al 5,75% con vencimiento julio del año 2032, que se compró por 10.000 euros. Ahora cotiza al 147,650 es decir, que hoy se puede vender con un beneficio del 47% , a 14.765 euros y así la valoran los fondos de renta fija que tienen ese titulo.

¿Hasta cuándo va a subir la renta fija?

Pues hasta que dejen de bajar los tipos de interés.

¿Y cuándo van a parar de bajar los tipos de interés?

El BCE en 2015 para impulsar la economía, está comprando deuda emitida por países de la zona euro, lo que provoca que sigan bajando los tipos de interés hasta tener ya emisiones en negativo. Mientras siga bajando el tipo de interés, la deuda emitida hace unos años al 5% o incluso la de hace poco al 0,05% sube de precio, y los fondos que la tienen van teniendo beneficios.

El BCE ha anunciado que va a seguir comprando hasta mediados de 2016. Así que los que están comprando deuda, renta fija, lo hacen en que van a ganar dinero si siguen bajando los tipos.

En Estados Unidos, en función de como evolucione el crecimiento económico y la inflación, la subida de tipos de interés se puede dar en el segundo semestre de 2015.Muchos productos financieros ya están anticipando esta subida de tipos de interés.

¿Qué riesgo hay si invertimos en Renta Fija?

La subida de los tipos de interés en Europa va a provocar una bajada en los precios de la renta fija y pérdidas para los fondos que estén invertidos principalmente en deuda publica europea a largo plazo.

Puede que el mercado anticipe la subida de tipos de interés. Bastaría solo que una parte de los inversores piense que van a subir los tipos de interés, para que den ordenes de venta y materializar lo que se ha ganado con la subida de precios de la renta fija los últimos meses..

El riesgo es entonces,

¿Quién va a comprar la renta fija, si pensamos que va a subir el tipo de interés y por tanto van a bajar los precios?

Ese es el gran riesgo,

que no haya compradores, que no haya LIQUIDEZ, y puede provocar ventas en cascada sin compradores, lo que provocaría pérdidas en la deuda publica, al bajar los precios por las ventas. Puede que explote lo que algunos llaman la burbuja de la renta fija y empiecen a bajar los precios, de modo que la valoración de los fondos también bajará. El martes 5 de mayo de 2015 tuvimos el primer aviso:

El bono español vive su peor sesión desde junio de 2013 (Expansión, 6 de mayo 2015)

¿Qué ha provocado las perdidas en la renta fija la primera semana de mayo 2015?

Se han juntado varios factores:

- Ha aumentado el riesgo de que Grecia no pague su deuda o, que devuelva solo una parte. Por lo que la prima de riesgo ha subido.

- Riesgo de que haya inflación en Europa y que provoque subida de tipos de interés antes de lo previsto.

- Riesgo de que el BCE deje de comprar deuda pública antes del fin previsto de su política expansiva a mediados de 2016 y que los tipos de interés dejen de bajar.

- Subida de precios del petróleo, que puede provocar subida de precios en EE.UU y una subida de tipos de interés en EEUU próximamente.

Todo ello

ha generado una primera oleada de ventas de renta fija en Europa (sobre todo los que ya tenían grandes revalorizaciones) sin encontrar compradores, lo que ha provocado una bajada de los precios de la deuda (y por tanto una subida en las rentabilidades)

¿Qué ha pasado con los fondos mixtos o de renta fija?

Pues principalmente los fondos que tenían renta fija emitida por los Estados, deuda pública, han perdido dinero al tener que valorar la deuda por al precio de mercado, según el precio al que se compran y vender los títulos de deuda pública. Como los títulos han bajado de precio, los fondos que tienen esos títulos han perdido valor.

¿Le afecta a fondos garantizados o de rentabilidad objetivo?

La mayoría de los fondos garantizados o de rentabilidad objetivo, están invertidos renta fija, por lo que también les afecta. Por eso, muchos de estos fondos han tenido grandes subidas en los últimos años, alcanzando la rentabilidad objetivo en poco tiempo. Hay que ver en cada caso, si conviene salirse ya o esperar al vencimiento de la garantía.

¿Y a los planes de pensiones en renta fija o mixtos?

Se van a comportar igual que los fondos se renta fija o mixtos, y al igual que han subido mucho los últimos años, van a tener pérdidas si hay subidas de tipos.

Al igual que a los fondos garantizados, muchos planes de pensiones garantizados, los llamados PPAs (Plan Previsión garantizados), han tenido subidas importantes hasta la fecha, ya que también están invertidos en Renta Fija.

¿Qué puede pasar ahora con los fondos de renta fija o mixtos?

Pues que en el momento que suban tipos de interés o el mercado piense que pueden subir, van a bajar, van a tener pérdidas.

¿Todos los fondos o planes de pensiones de renta fija van a bajar?

No, los descensos de la renta fija va a depender del tipo de deuda que tengan.

Los que más van a perder con una subida de tipos de interés son los fondos que invierten en deuda pública europea a medio y largo plazo. La deuda pública española emitida a largo plazo al 5,75%, va a bajar de precio si sube el tipo de interés. Por cada punto % que suba el tipo de interés, el precio de la deuda va a bajar un 7-8%.

¿Entonces, que hago con mis fondos de renta fija?

Primero hay que

ver qué tipo de fondo de renta fija es o que % tiene en cada tipo de renta fija, si invierte en deuda pública, o en deuda privada (corporativa), en empresas en crecimiento o de alto riesgo (high yield, que pagan más tipo de interés).

Hay que ver que duración tiene la deuda, es decir, cuándo vence la renta fija que tiene el fondo. No se va a comportar igual la deuda a corto plazo que aún le quedan muchos años por vencer.

Ver qué porcentaje de nuestros ahorros supone la inversión en renta fija.

Ver qué objetivos tenemos nosotros, porqué compramos ese fondo de inversión, cuándo vamos a necesitar el dinero.

Fundamental: INFORMARSE

Lo primero que hay que hacer es saber en qué estamos invirtiendo, qué puede pasar y

no creer que la renta fija es fija.

Tenemos que preguntar a nuestro asesor o comercial de banca, en qué estamos invirtiendo y cómo se puede comportar nuestro fondo de inversión o plan de pensiones en el futuro, si se produce una subida de tipos de interés en EE.UU y en Europa.

Una vez sepamos en qué estamos invertido, hay que analizar en conjunto todo nuestros ahorros y realizar una planificación en función de la situación de cada uno y de los objetivos y plazos que tenga.

Desde ExpertoFinanciero, podemos ayudarte a analizar en qué estás invirtiendo y cómo puede evolucionar un fondo o plan de pensiones, pero lo principal es saber si un determinado producto es adecuado a tus circunstancias. Puedes enviar un email a

ricardovila@expertofinanciero,es o exponer tu caso a través de nuestro

Formulario de Asesoramiento Personal

Aquí también puedes ver los artículos más leídos esta semana en expertofinanciero.es

¿La prima de riesgo influye en la Renta Fija?

¿La prima de riesgo influye en la Renta Fija? En la web del mercado de renta fija www.aiaf.es diariamente se puede ver como cotiza la deuda pública española.

Un ejemplo son la obligaciones el Tesoro emitidas al 5,75% con vencimiento julio del año 2032, que se compró por 10.000 euros. Ahora cotiza al 147,650 es decir, que hoy se puede vender con un beneficio del 47% , a 14.765 euros y así la valoran los fondos de renta fija que tienen ese titulo.

En la web del mercado de renta fija www.aiaf.es diariamente se puede ver como cotiza la deuda pública española.

Un ejemplo son la obligaciones el Tesoro emitidas al 5,75% con vencimiento julio del año 2032, que se compró por 10.000 euros. Ahora cotiza al 147,650 es decir, que hoy se puede vender con un beneficio del 47% , a 14.765 euros y así la valoran los fondos de renta fija que tienen ese titulo.