Vamos a ver en este artículo cómo afectan los impuestos a los productos de jubilación en el momento del rescate y las importantes diferencias que hay entre los planes de pensiones y otras opciones como los PIAS o los fondos de inversión.

Impuestos rescate plan de pensiones y PIAS

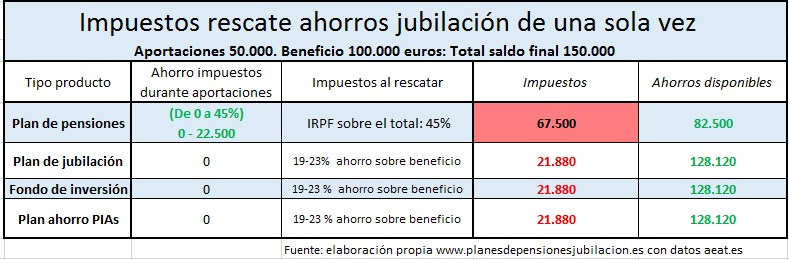

Para hacer la comparativa, vamos a suponer que hemos aportado 50.000 euros a un producto de ahorro para la jubilación y hemos obtenido 100.000 euros de beneficio.

Cuando lo rescatemos, de nuestro capital total de 150.000 euros finales, la diferencia entre haber ahorrado en un producto u otro está en pagar a Hacienda 70.000 euros en impuestos o sólo 3.000 euros.

Productos para ahorrar para la jubilación

Primero hay que conocer que hay varios productos para ahorrar de cara a la jubilación, en la página web de información financiera, finanzasparatodos que han hecho el Banco de España y la CNMV, puedes ver algunos de los posibles.

Así, hay varios productos para canalizar el ahorro de cara a la jubilación, unos son casi ilíquidos (como los planes de pensiones), es decir, salvo circunstancias muy específicas, no se pueden recuperar hasta la fecha en que nos jubilemos o hasta que pasen 10años y otros son líquidos, en caso que lo necesitemos o queramos recuperar el capital ahorrado antes de la fecha de jubilación, lo podemos hacer sin justificar ningún motivo. Puedes ver más información en Alternativas a los planes de pensiones

Indudablemente el producto estrella es el plan de pensiones. En el estudio que realiza cada año el BBVA indica que de los españoles que ahorran para la jubilación, el 54% lo hace en planes de pensiones y en segundo lugar utilizan los depósitos (casi la mitad, un 48%)

En las oficinas bancarias se ofrece el plan de pensiones porque tiene una ventaja fiscal en el momento de hacer aportaciones (las cantidades aportadas reducen IRPF, renta del trabajo, lo que supone ahorrarse entre un 10 y un 45% del importe aportando al plan) pero luego, en el momento del rescate del plan de pensiones hay que pagar tanto por lo que hemos ido aportando como por lo que hemos ganado y tributan también como renta de trabajo (del 20 al 45% del saldo final del ahorro).

Otros productos como fondos de inversión, planes de jubilación o PIAS – Plan individual de ahorro sistemático – tienen ventajas fiscales solo cuando se recupera el importe ya que pagan impuestos solo por los beneficios a un tipo de impuesto, el del ahorro, que oscila entre el 19% el 23% y que es muy inferior al impuesto que se paga como renta de trabajo, pero que puede ser inferior en función de cómo se recupere, llegando a pagar solo el 1,9%.

Seguramente no existe el producto ideal para todos los ahorradores, o quizás la mejor opción sea una combinación de algunos de ellos, pero entre los factores que tenemos que tener en cuenta para elegir en qué producto vamos a ahorrar para la jubilación, además de la situación personal y financiera de cada uno, está el efecto fiscal del ahorro, es decir, los impuestos que tenemos que pagar, tanto al aportar dinero como

Impuestos si rescatamos de una sola vez el ahorro para la jubilación

Si hemos aportado 50.000 euros en un producto para la jubilación y al final hemos logrado un beneficio de 100.000 euros, en el momento de la jubilación tendremos un total de 150.000 euros. Vamos a ver qué capital neto es el que tenemos después de pagar impuestos.

Impuestos rescatar plan de pensiones de una sola vez

Durante los años en los que hemos ido realizando aportaciones nos hemos ahorrado impuestos debido a que es el único producto de ahorro que reduce impuestos al hacer las aportaciones. Cuanto mayor sea nuestro salario o los ingresos, mayor cantidad nos van a devolver en la declaración de la renta. Así, por las aportaciones de esos 50.000 euros, el ahorro habrá sido entre 0 y 22.500 euros, en función de nuestro tipo impositivo.

En el momento de rescatar de una vez los 150.000 euros acumulados en el plan de pensiones, tributaremos con renta del trabajo y sobre todo el importe acumulado en el plan de pensiones, los 150.000 euros. En función de la comunidad autónoma donde vivamos pagaremos alrededor del 45%, es decir, saldría a pagar 67.500 euros de impuestos.

Muchos ahorradores ven que en el momento de rescatar pagan más impuestos que lo que se han ahorrado al hacer las aportaciones.

En este caso nos quedarán para poder disfrutarlos en la jubilación de 82.500.

Impuestos rescatar PIAS, planes de jubilación o fondos de inversión de una sola vez

Si la inversión se ha hecho en fondos de inversión, planes de jubilación o PIAS no hay ventaja fiscal inicial pero no nos penaliza tanto como el plan de pensiones al rescatarlo.

Pagaremos impuestos como los productos de ahorro, solo sobre el beneficio obtenido. En el caso del ejemplo se pagan impuestos sobre los 100.000 euros de beneficio (y no sobre los 150.000 euros), que en 2019 se paga entre el 19 y el 23%, lo que supone 21.880 euros de impuestos.

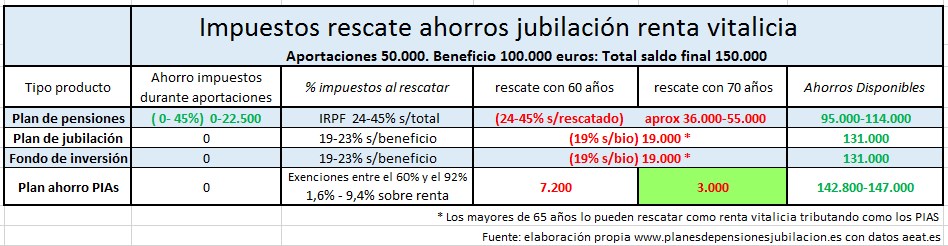

Impuestos si rescatamos el ahorro jubilación como renta vitalicia

Rescatar el ahorro que hemos obtenido en cualquier producto para la jubilación como renta vitalicia, quiere decir que no nos van a dar el dinero de golpe, de una sola vez, sino que mes a mes vamos a recibir una determinada cantidad, que las aseguradoras calculan en función del importe acumulado, de la rentabilidad futura del ahorro y de la esperanza de vida que tengan los de nuestra generación.

Para ello, antes de generar la renta vitalicia se han de pagar los impuestos que correspondan y luego la aseguradora indica la cantidad que nos va abonar cada mes.

Rescatar poco a poco el plan de pensiones

Como plan de pensiones: Al crear una renta vitalicia con el plan de pensiones primero hay que pagar impuestos como si lo recuperásemos de una sola vez y luego con el importe restante se calcula la renta vitalicia. En el caso del ejemplo, se pagarían 67.500 euros y la renta vitalicia se crearía con 82.500 euros.

Para poder comparar con el resto de los productos, en el caso del plan de pensiones vamos a simular que lo que hacemos es retirar poco a poco el dinero acumulado, para reducir los impuestos a pagar. Las rentas que vayamos cobrando tributarán como renta del trabajo. Para calcular los impuestos a pagar, tenemos que sumar lo que retiremos cada año del plan de pensiones al importe que vayamos cobrando de otras rentas, incluida la pensión pública.

Así, si anualmente acumulamos una renta de 40.000 euros pagaríamos un 30% y si acumulamos más de 80.000 euros el 45% Es decir, que sobre la renta que proviene de los 150.000 euros plan de pensiones pagaremos entre el 19 y el 45%, es decir que del total del ahorro obtenido en plan de pensiones, entre 28.500 y 67.500 euros van a ir a pagar impuestos, en función del resto de los ingresos que tengamos cuando estemos jubilados y del importe que vayamos recuperando como renta periódica.

Renta vitalicia en planes de jubilación o ahorro en fondos de inversión

Si la inversión se ha hecho en un plan de jubilación o fondo de inversión, pagaremos por lo que vayamos cobrando cada año como ahorro, sobre las plusvalías. En total pagaremos sobre 100.000 euros al 19-23%, entre 19.000 y 23.000 euros 26.070 euros de impuestos. Este sistema de ahorro tiene otras ventajas fiscales si se recupera como renta periódica, por ejemplo, durante 5 ó 10 años.

Hay que resaltar que desde enero de 2015, los mayores de 65 años se pueden beneficiar de una tributación similar al PIAS por las ganancias que se generen por la venta de inmuebles, fondos de inversión o acciones, siempre y cuando el importe de esa ventas en el plazo de seis meses se destine a constituir una renta vitalicia (importe máximo 240.000 euros)

Renta vitalicia en un PIAS

Si el ahorro para la jubilación se ha hecho en plan de ahorro tipo PIAS, (plan individual de ahorro sistemático) en el momento de crear la renta no hay tributación, es decir, que de los 150.000 euros acumulados no pagamos impuestos.

Y sobre la renta vitalicia que vayamos cobrando, hay deducciones fiscales. Si se recupera con 60 años, pagaremos solo sobre un 24 % de las plusvalías y si es con 70 un 8%.

Para el caso del ejemplo, si empezamos la renta vitalicia con 60 años tributaremos como rendimiento del capital mobiliario, el 19-23%, pero solo sobre el 24% de la renta. Para seguir con el ejemplo, por una renta total son 150.000 euros, pagaremos un total de 7.200 euros.

Si empezamos la renta vitalicia con 70 años pagaremos como impuestos solo sobre el 8% de lo que cobremos anualmente como renta vitalicia. Es decir, que si con ese importe acumulado de 150.000 euros, nos dan una renta anual de 6.000 euros al año, pagaríamos como impuestos sobre 480 (el 8% de 6.000) y a estos 480 le aplicamos el 19%. En total con el PIAS pagamos como impuestos durante toda la renta vitalicia menos de 3.000 euros.

Nuestro libro sobre cómo ahorrar e invertir de forma segura:

Acabamos de publicar el libro . «Ahorra y disfruta. Descubre las claves actuales para invertir de forma segura» Está disponible AQUI como libro de tapa blanda

Donde vas a encontrar cómo y dónde invertir para generar unos ahorros de cara al futuro, y sobre todo, sin tener que preocuparte sobre qué harán mañana las bolsas. Invertir y estar tranquilo es posible.

¿Qué producto es mejor como ahorro para la jubilación?

Si tenemos en cuenta solo los impuestos que hay que pagar en el momento de recuperar el capital, parece que la mejor opción deba ser un PIAS, pero hay que tener en cuenta muchos aspectos:

- A qué edad vamos a empezar para la jubilación.

- Nivel de ingresos anuales cuando voy ahorrando. La fiscalidad de cada uno en el momento de ir realizando las aportaciones a un plan de ahorro o producto para la jubilación

- Si queremos disponer de ese dinero solo en la jubilación o también si lo queremos retirar antes.

- Hay que hacer un cálculo orientativo de la pensión pública que tiene previsto cobrar (Ver cálculo de la pensión)

- Si tenemos una idea o no de cómo vamos recuperar el capital acumulado: de una sola vez, como renta vitalicia o como renta temporal.

- De la rentabilidad esperada que podemos tener en los distintos productos de ahorro para la jubilación.

No existe el producto ideal para ahorrar para la jubilación, sino que en función de nuestra situación y objetivos, nos convendrá más un plan de pensiones, un PIAS, ahorrar en fondos de inversión o en un plan de jubilación. A veces lo mejor es combinar varios de estos productos.

En definitiva, debemos planificar nuestro futuro en función de nuestra situación y de nuestros objetivos, así que lo ideal es dejarse guiar por un profesional del asesoramiento en finanzas personales, que le acompañe durante todo el camino para conseguir sus objetivos financieros.

Puedes enviar un email a ricardovila@expertofinanciero.es o rellenar nuestro formulario de asesoramiento ahorro para la jubilación y nos pondremos en contacto para hacer el estudio, sin ningún tipo de coste ni compromiso, y ver así la forma más conveniente para tener un capital el día de mañana.

Aquí también puedes ver los artículos sobre planes de ahorro y cómo invertir más leídos esta semana en expertofinanciero.es

Be the first to comment on "Impuestos plan de pensiones, PIAS y otros ahorros jubilación"