Una de las dudas que tienen los ahorradores es ¿qué hago con mi dinero?¿invierto o me compro una casa y la alquilo?, si me compro la casa ¿la pago de mis ahorros o pido hipoteca? Vamos a ver en este artículo una opción que para muchos puede ser nueva pero que se está utilizando mucho, comprarse la vivienda con un préstamo poniendo en garantía los ahorros que tenemos.

Para ello, lo mejor es verlo con un situación real, María y Manuel son un matrimonio con dos hijos, tienen 45 años y van pagando cómodamente la cuota de la hipoteca de su vivienda habitual, como el tipo de interés es muy bajo, no están haciendo aportaciones para irla cancelando anticipadamente. Así, ahora se encuentran que tienen en su cuenta unos 250.000 euros, y se están planteando comprarse un piso como inversión y alquilarlo.

Han visto pisos, no muy grandes, que tienen un precio entre 150.000 euros y 200.000 euros que se pueden alquilar por unos 700/800 euros, de forma que la rentabilidad bruta que obtendrían está entre alrededor del 5%, a lo que hay que descontar el tema de los gastos de IBI y de comunidad.

Comprar la vivienda pagándola con sus ahorros

Esta es la primera opción que se les viene a la cabeza, pagar el piso con el dinero que tienen ahorrado en la cuenta y que apenas les da rentabilidad.

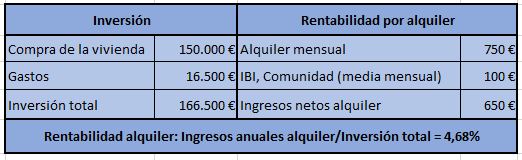

En la tabla vemos los cálculos que han hecho, sobre la compra de un piso como inversión:

Si se compran una vivienda de 150.000 euros, los impuestos y gastos suponen unos 16.500 euros, por lo que el dinero que deben destinar a la compra del piso son 165.000 euros.

Han calculado que se puede alquilar por unos 750 euros y ya conocen que los gastos de IBI, el seguro de la casa y comunidad, son un total de 1.200 euros al año, lo que equivale a unos 100 euros al mes, lo que significa que la vivienda les puede dejar unos ingresos netos de 650 euros al mes. En términos porcentuales, equivale a rentabilidad neta del 4,68% (650 x 12 son 7.800 euros al año, que sobre la inversión total de 166.500 euros significa una rentabilidad por alquiler de 4,68%).

Este 4,68% es muy superior a lo que ahora obtienen por sus ahorros, ya que los tienen en cuenta corriente. Sus ahorros forman parte de los 960.000 millones de euros que hay ahora mismo en España en cuentas corrientes y depósitos sin rentabilidad.

Comprarse la vivienda poniendo sus ahorros, invertidos en fondos de inversión, como garantía.

La opción novedosa es invertir el dinero que tienen ahorrado y solicitar un préstamo poniendo en garantía esta inversión, de forma que se van a comprar el mismo piso, obtendrán la rentabilidad del alquiler y, además, van a obtener una rentabilidad extra por la diferencia entre el tipo de interés del préstamo y la rentabilidad de una inversión a largo plazo en fondos de inversión.

Para aumentar la seguridad de la inversión en fondos y no depender de la evolución de una determinada economía o de un sólo sector económico, van a invertir en fondos globales, que se aprovechen del crecimiento mundial a medio y largo plazo. Puedes ver un ejemplo de las ventajas de diversificar en este artículo, sobre En qué se han convertido 200.000 euros invertidos hace 5 años en fondos.

Como referencia han comprobado lo qué ha ocurrido en una inversión diversificada en todo el mundo durante los últimos 5 y 10 años, realmente son rentabilidades extraordinarias, pero como todos sabemos qué rentabilidad pasadas no suponen rentabilidades futuras, van a ser más conservadores y van a hacer cálculos suponiendo una rentabilidad neta anual de la inversión de un 5% (luego haremos también veremos simulaciones al 4 y al 6%).

Esta operación recibe el nombre técnico de «préstamo pignorando ahorros» y consiste en recibir un préstamo poniendo en garantía inversiones, que pueden ser fondos de inversión, un plan de ahorro a largo plazo tipo PIAS, una inversión en Unit Linked.. (puedes leer más en nuestro artículo de 2016 «Tus ahorros pueden darte más: pide un préstamo y mantenlos invertidos«).

En su caso sería invertir sus ahorros en una cartera de fondos de inversión y pedir un préstamo. Actualmente estos préstamos tiene un coste del Euribor +1,3%, que tal como está ahora el Euribor supone pagar un 0,8%. Van a realizar una simulación con un coste superior al actual, como si pagasen un tipo de interés del 1% (luego veremos también que pasaría si sube el Euribor).

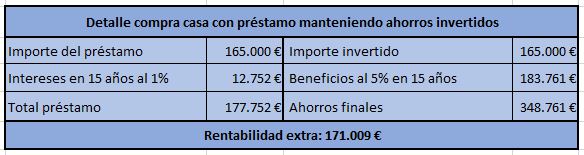

Estos son los números que les salen

El coste del préstamo a un tipo de interés del 1%, supone pagar en los 15 años 12.752 euros, es decir, que deben devolver un total de 177.752 euros y la inversión de 165.000 euros mantenida 15 años, con una rentabilidad neta anual del 5 % equivale a tener dentro de esos 15 años 348.761 euros, de los cuales 165.000 son la inversión inicial y 183.700 euros el beneficio obtenido con esa inversión

Así, el beneficio obtenido por tener invertido los 165.000 y pedir un préstamo a cambio es de 171.009 euros (183.761 de la rentabilidad de ala inversión menos los 12.752 euros del coste del préstamo).

Por eso, muchos ahorradores e inversores que tienen dinero ahorrado en cuenta o en fondos de inversión no lo utilizan directamente para comprarse un piso, sino que piden un préstamo poniendo en garantía su dinero invertido en fondos de inversión, obteniendo un beneficio adicional.

Temas a tener en cuenta:

La verdad es que los números son muy claros y parece una buena opción no pagar directamente el piso sino que podemos obtener unos ahorros extras por mantener la inversión y ponerla en garantía de un préstamo, además debemos también tener en cuenta unos aspectos importantes:

- Cuota mensual del préstamo: En el caso del ejemplo, el préstamo al 1% por 165.000 a 15 años supone ir pagando cada mes 987 euros al mes y si es durante 20 años la cuota sería de unos 760 euros. Hay algunos inversores que lo van abonando con ahorro mensual y otros van pagando el préstamos con el alquiler de la vivienda. En función de la situación de cada inversor o de cada familia, se puede combinar inversión, préstamo y alquiler. Otros utilizan las revalorizaciones a medio plazo de la inversión para hacer frente a las cuotas mensuales.

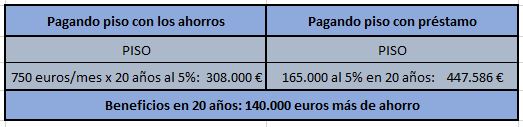

Para hacernos una idea, vamos a comparar que sucede si el el comprador del piso que lo paga de sus ahorros destina el importe del alquiler a un plan de ahorro, en el que obtiene una rentabilidad media anual del 5%. Transcurridos 20 años tendrá el piso, y un capital nuevo que ha ido creando con la inversión del alquiler mensual.

Vemos en la tabla, que 750 euros al mes durante 20 años, significa tener un capital final de unos 308.000 euros (calculando una rentabilidad media anual del 5,5%).

Por otro lado, el comprador del piso que ha mantenido la inversión de los 165.000 euros y ha pedido un préstamo a cambio, dentro de 20 años tendrá el piso y unos 447.500 euros, que es la revalorización calculada al 5% anual de los 165.000. Así, comprobamos que el inversor que ha pagado el piso mediante el préstamo tiene 140.000 euros más.

De todas formas, si durante el tiempo que dura el préstamo lo quisiésemos cancelar, siempre tenemos la posibilidad de vender los fondos de inversión y dar así por finalizado el préstamo, este tipo de préstamos utilizando como garantía nuestros ahorros no suele tener comisiones de cancelación total o parcial.

- ¿Qué cantidad de préstamo me van a dar por mis fondos de inversión? Suele ser del 70 al 80% del importe total que tengamos invertido. Por ejemplo, si tenemos invertidos en fondos de inversión 200.000 euros, podemos tener un préstamo de 140.000 euros, si son 300.000, el préstamo sería de unos 210.000 euros. Naturalmente la inversión se va revalorizando en función del importe total que está en fondos de inversión y no de la cantidad recibida en préstamo.

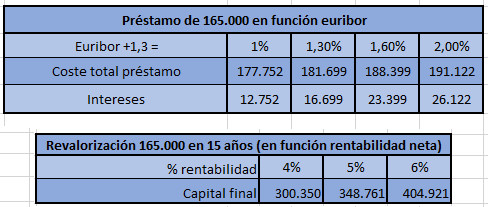

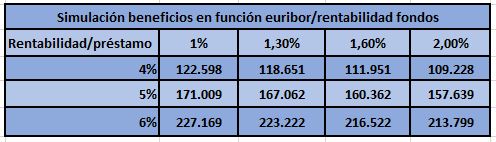

- ¿Qué pasa si suben los tipos de interés? En la siguiente tabla podemos que supone para el préstamo del ejemplo la subida en el Euribor y lo vamos a ir comparando con rentabilidades medias de los fondos del 4, 5 o 6%.

Vemos que la operación nos sigue saliendo muy beneficiosas, aunque siempre tenemos la posibilidad de “dar al botón” para desbloquear los fondos y cancelar el préstamo. Hay que tener en cuenta, que en el caso que suba el Euribor, por una lado los fondos de renta fija en un primer momento tendrían pérdidas, pero también las inversiones como Letras del Tesoro o los depósitos también tendrían más remuneración y con ello la rentabilidad de los fondos de inversión podría aumentar también.

En la tabla anterior, vemos que si el préstamo es al 2% (lo que significa que el euribor suba del -0,5% actual hasta el 0,7%), y si la rentabilidad media anual neta de los fondos fueses del 4%, la operación supondría un beneficio de 109.228 euros. Así podemos hacernos una idea de lo que implica que suba el tipo de interés con una mayor o menor rentabilidad media de los fondos en 15 año.

¿Me conviene pedir un préstamo para comprar un piso y poner en garantía mis ahorros? Solicita información.

Aunque hemos visto que la operación es rentable, no conviene sacar ninguna conclusión hasta analizar la situación de cada uno de nosotros, por ello es mejor realizar un estudio personalizado que incluya nuestra situación financiera, objetivos personales y situación familiar y a partir de este estudio ver qué combinación es la más adecuada para nosotros, qué cantidad invertir o poner en garantía, qué cantidad pagar de nuestros ahorros y qué importe solicitar de préstamo.

Desde Expertofinanciero.es nos podemos a tu disposición para analizar, sin coste ni compromiso, las distintas posibilidades y ver cuál es la mejor opción. Puedes enviarnos un email a ricardovila@expertofinanciero.es o rellenar nuestro formulario de contacto.

Aquí también puedes consultar los artículos más leídos en ExpertoFinanciero.es:

Be the first to comment on "¿Comprar piso o invertir?: Los que tienen ahorros no se compran la vivienda pagando con sus ahorros"