Vamos a ver en este artículo un ejemplo de cómo invertir 300.000 euros, es un caso real, aunque hemos cambiado algunos datos para que no se puedan identificar los titulares reales.

Para saber la mejor opción de cómo distribuir el dinero es necesario conocer cómo se ha generado el patrimonio, la situación financiera y personal de los titulares del patrimonio y, fundamental, qué objetivos tienen.

Análisis de la situación y objetivos

En este caso, el origen del dinero ha sido la venta de una casa recibida en herencia, que una vez pagados los impuestos por la venta de la vivienda, les ha generado unos ahorros de 300.000 euros. Son un matrimonio de unos 50 años, con dos hijos, de 15 y 17 años. Ambos son trabajadores por cuenta ajena, con un salario anual bruto de 50.000 y 40.000 euros, viven en una casa de propiedad, con hipoteca pendiente de 80.000 euros a 12 años, es una hipoteca variable con revisión Euribor + 1%, con lo que, gracias a que el Euribor está en negativo, pagan un interés del 0,65% (revisable cada mes de junio) que les supone una cuota mensual de 575 euros.

Gastan unos 4.000 euros al mes (media en 12 meses), lo que les supone que han estado ahorrando unos 1.200 euros al mes durante los últimos años, por lo que, hasta el momento de vender la vivienda, disponían de unos 40.000 euros en cuenta corriente. Siempre han tenido el dinero en la cuenta, porque nunca encuentran el momento de invertir ya que las noticias que escuchan sobre la evolución económica y el coronavirus les preocupan.

En cuanto a los objetivos que tienen, el más inmediato es afrontar el desembolso que puede suponer el que sus hijos vayan a la universidad dentro de 3 años y, aunque sus trabajos son en principio seguros, quieren tener un colchón de seguridad para afrontar situaciones imprevistas.

Otro objetivo que tienen es prepararse para cuando llegue el momento de la jubilación, de forma que puedan mantener su nivel de vida cuando sean pensionistas

Cómo invertir 300.000 euros

A partir del análisis de su situación y objetivos, esta fue la planificación que hicimos:

- Los 40.000 euros que tienen en cuenta corriente, además de los 300.000 euros para invertir, quedan como colchón de seguridad y para poder afrontar imprevistos. Como sus gastos mensuales son 4.000 euros, van a cubrir suficientemente los gastos de seis meses, que es la cantidad mínima recomendada como colchón de seguridad. En febrero de 2024 este colchón se pude dejar en depósitos que dan un 4% de interés durante 6 meses.

- 100.000 euros inversión directa en fondos que invierten en todo el mundo, y que nos darán una rentabilidad adecuada para una inversión a medio y largo plazo. Para aumentar la seguridad de la inversión, esta inversión directa en fondos se complementa con otra inversión gradual de otros 100.000 euros

- 100.000 euros inversión progresiva a los mismos fondos durante 3 años; se dejan en un fondo de renta fija a corto plazo y cada mes se va haciendo un traspaso desde este fondo a fondos de renta variable o mixtos.

El hecho de invertir de forma progresiva hace que aprovechemos las oscilaciones a nuestro favor. Además, si en el transcurso de estos tres años, hay una bajada importante en los mercados, como pasó en marzo de 2020 o durante 2022, aumentaremos la inversión.

- 50.000 euros invertirlos en fondos de renta fija, realizando la inversión durante un año. El objetivo de está inversión es rentabilizar este dinero en 3/5 años, para asegurar el importe que necesitan sus hijos en el caso que precisen ir a la universidad. En febrero de 2024 estos fondos conservadores tienen una rentabilidad interna entre el 3,5 y el 5%,

- 35.000 euros los vamos a reservar como colchón adicional, a la espera de oportunidades en los mercados, para invertirlos en caso de que se produzcan descensos.

- Para evitar que el ahorro mensual que generan se acumule de nuevo en cuenta corriente, van a poner en marcha un plan de ahorro mensual, de forma que vayan generando un patrimonio nuevo. Para ello, vamos a utilizar 15.000 euros como primera aportación al plan de ahorro y mensualmente aportan 500 euros de los 1.200 euros que ahorran cada mes. El objetivo es crear un nuevo patrimonio de unos 165.000 euros, que se logrará en 15 años si la rentabilidad media del plan de ahorro es del 5% anual. Si la rentabilidad final neta anual es del 6%, el patrimonio nuevo será de unos 180.000 euros y si fuese del 4% el importe logrado será de unos 150.000 euros.

¿Qué se ha ganado invirtiendo en fondos de inversión los últimos 5 años?

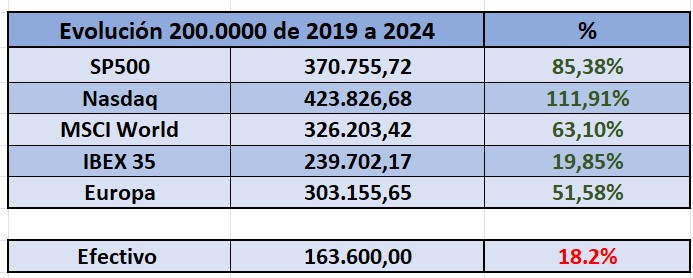

En Expertofinanciero hemos hecho un estudio sobre la rentabilidad que hubiésemos obtenido en una inversión de 200.000 euros realizada hace cinco años en fondos de inversión (de abril de 2019 a abril de 2024). Podemos ver, por un lado, que son rentabilidades extraordinarias, a pesar de todo «el ruido» y sucesos que hemos pasado y, por otro lado, que hay diferencias importantes en función del tipo de fondo que hayamos seleccionado.

Puedes ver más detalles en nuestro artículo: «¿En qué se han convertido 200.000 euros invertidos hace 5 años?

¿Cuándo empezar a invertir esos 300.000 euros?

Lo fundamental es poner a trabajar nuestro dinero cuanto antes, siempre en función de nuestra situación e invirtiendo de forma segura utilizando la planificación financiera.

Una duda que nos surge cuando nos disponemos a invertir es si es buen momento ahora para invertir o es mejor esperar a una «situación más favorable» o incluso «a que llegue una caída».

Es cierto que si invertimos de una sola vez y bajan las bolsas, las pérdidas en los mercados repercutirán directamente en nuestros ahorros, sin embargo, si la inversión no se hace de una sola vez y la empezamos hoy mismo, pero la hacemos de forma progresiva, cualquier bajada en los mercados nos va a favorecer.

Precisamente un ejemplo de ello, es lo que pasó en 2020 con la crisis del Coronavirus, y el ejemplo de lo que le ha pasado a un inversor que ha invertido de una sola vez a principios de año y el que lo ha hecho durante cuatro meses. El que invirtió de una sola vez, a pesar de las oscilaciones, de enero a diciembre de 2020 obtuvo una rentabilidad del 14%, mientras que el que dividió su inversión durante 4 meses, acabó teniendo una rentabilidad del 24%. Evidentemente que lo principal de ello no es que ganase más o menos, sino la tranquilidad que supone saber que si el mercado baja es favorable para nuestros ahorros a medio y largo plazo. Puedes ver el ejemplo real en este artículo: Cómo ganar un 24% en lugar de un 14%. Invertir en tiempos de Coronavirus, la estrategia es fundamental.

Hemos comprobado que lo importante es empezar a invertir cuanto antes, diversificando globalmente utilizando estrategias para invertir de forma segura, de forma que nuestro dinero se vaya rentabilizando pase lo que pase en los mercado.

Solicita análisis gratuito y opciones para tu dinero

Desde ExpertoFinanciero, nos ponemos a tu disposición para analizar tu situación y ver qué opciones, productos o estrategias son más adecuada para rentabilizar tu patrimonio de acuerdo con tus objetivos.

Puedes enviarnos un email a ricardovila@expertofinanciero.es o rellenar nuestro formulario para solicitar asesoramiento inversiones y nos pondremos en contacto para realizar el estudio, sin coste ni compromiso.