El hecho que la pensión máxima esté limitada a unos 2.050 euros netos al mes (2.659,41 brutos) provoca que un gran número de trabajadores y profesionales van a ver limitados sus ingresos el día siguiente a su jubilación. Por ello es necesario que los que tienen un sueldo o unos ingresos superiores a la pensión máxima se preparen para no perder calidad de vida cuando sean pensionistas. En definitiva, si ganas mas de 2.000 euros al mes tienes que ahorrar para la jubilación.

En 2022 la pensión máxima es de 2.819 euros brutos mensuales, con dos pagas extras, lo que equivale a tener un sueldo anual bruto de 37.000 euros. Así en una primera aproximación, los trabajadores que tengan unos ingresos superiores a 37.000 euros al año van a perder calidad de vida si no disponen de unos ahorros que complementen su pensión

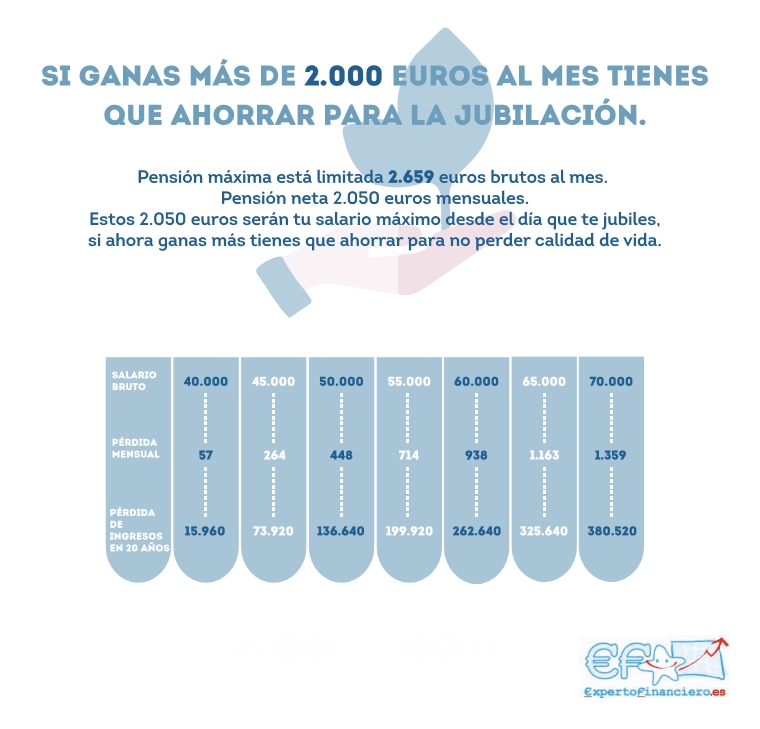

En la infografía hemos cuantificado esa pérdida de ingresos durante los primeros 20 años como pensionistas, en función de los ingresos que tenemos en la actualidad y suponiendo que tanto los salarios como la pensión máxima tienen una evolución equivalente en el futuro.

Pérdida por pensión si tu sueldo es mayor de 2000 euros

Vemos en la imagen que a día de hoy los que tienen un salario de 37.000 euros, en el caso que cumplan los requisitos para recibir la pensión máxima (que en 2019 son cotizar al máximo los últimos 22 años y tener cotizados 35,5 años), van a recibir como pensión el mismo importe que su salario. A partir de de 2027 para recibir la pensión máxima será necesario cotizar los últimos 25 años al máximo y tener cotizados un mínimo de 37 años.

Los que tienen un salario de 40.000 euros, en 20 años como pensionistas van a perder casi 16.000 euros

Para 45.000 euros, la pérdida de ingresos al estar la pensión máxima limitada son 73.920 euros

Si nuestro salario es de 50.000 euros brutos al año, en 20 años como jubilados nuestros ingresos van a disminuir en más de 136.000 euros

Para unos ingresos de 55.000 la diferencia ya está en los 200.000 euros, es decir 10.000 euros que nos van a faltar cada año para tener los mismo ingresos que cuando trabajábamos.

Si anualmente percibimos 60.000 euros, la diferencia en 20 años supone cuatro años de salario, ya que la pérdida son 262.000 euros

Para los que sus ingresos anuales son de 65.000 euros, la diferencia entre la pensión máxima que van a recibir y su último salario es de más de 1.100 euros netos al mes, lo que supone una pérdida de ingresos de 325.000 euros en 20 años.

Y como último ejemplo hemos calculado la diferencia para los que cuando trabajan ingresan 70.000 euros al año. La pérdida mensual es de 1.359 euros que en 20 años se convierten en 380.000 euros menos.

¿Cómo puede evolucionar la pensión máxima?

Es cierto que la pensión máxima se va actualizando, pero nuestros ingresos para evitar la pérdida de poder adquisitivo van (o deberían…) ir actualizándose año a año, pero realidad es que durante los últimos cinco años ha subido más el IPC que la pensión máxima.

Los cálculos los hemos hecho en función de cómo está en 2019 la pensión máxima y, suponiendo que la evolución de salarios y de la pensión va a ser la misma los próximos años, pero todo apunta que es mucho suponer, ya que hay factores que pueden limitar el importe de las pensiones:

- Los salarios medios de los nuevos cotizantes inferior a la pensión media

- La pirámide de población

- El acceso de los que nacimos en la época de baby boom a la jubilación

Todo ello va a hacer necesaria una reforma de las pensiones independientemente del color político del partido que este en el poder, ya que la situación no es exclusiva de España, sino que todos los paises de nuestro entorno se encuentran en una situación similar.

Además, en la actualidad la tasa de reemplazo es muy superior en España. La tasa de reemplazo es la diferencia entre nuestro último sueldo y la pensión que vamos a recibir. Como media un español que se jubile en 2019 recibe el 80% de su último salario como primera pensión, pero la media de los países de la OCDE está entorno al 40/50%, es decir, que todo indica que las reformas que vienen van a provocar un aumento de la diferencia entre nuestro último sueldo y la pensión que vamos a recibir.

Por otro lado en los últimos años hemos estado viendo como la pensión máxima prácticamente no se ha movido, mientras que la base de cotización máxima si que ha ido aumentando y la pensión mínima sí que se va subiendo como mínimo el IPC.

Es necesario saber cómo estamos para prepararnos para la vida que vamos a tener cuando seamos pensionistas, y tomar las medidas necesarias para garantizar nuestra calidad de vida en el futuro.

Opciones para mantener nivel de vida cuando nos jubilemos

Una vez visto la situación actual y la pérdida del nivel de vida que van a tener los que ganan más de 37.000 euros al año, llega el momento de plantearse cómo prepararnos para el momento de jubilarnos.

Cada uno debe hacer un estudio personalizad tanto para tener una estimación de la pensión que va a recibir como para conocer el dinero que le va a hacer falta mensualmente para mantener su calidad de vida y poder afrontar los nuevos gastos que irán apareciendo en nuestra etapa como pensionistas.

Muchos confían en sus negocios o empresas familiares, otros en alquilar una segunda vivienda, pero para todos es interesante tener un colchón financiero suficiente para que o bien nos vaya generando rentas periódicas o podamos ir disponiendo de él.

Como dice el Responsable de formación del Instituto de Bolsas y mercados españoles, Enrique Castellanos, en este artículo de abril de 2019, Da igual cuándo y dónde, pero aporte a largo plazo y le irá bien… : «El incremento patrimonial que conseguiremos procederá más del ahorro que de la rentabilidad obtenida. La capitalización compuesta es maravillosa, siempre que tengamos algo que capitalizar.»

Como ejemplo, un plan de ahorro de 300 euros al mes en 30 años se convierte en 300.000 euros con una rentabilidad media anual del 5,5%. Que es una rentabilidad aceptable para este tipo de inversiones, las mayoría de las estimaciones y ejemplos que se pueden ver por internet utilizan rentabilidades muy superiores al 5,5%. Pero de lo que se trata ahora es de ver la importancia de la necesidad de hacer un plan de ahorro para tener un complemento que nos garantice nuestro nivel de vida al margen de la pensión pública.

Cómo tener 300.000 cuando nos jubilemos

No hay que confundir ahorrar para la jubilación con plan de pensiones. Hay muchas más opciones:

Solicita estudio sobre cómo ahorrar para la jubilación

Los asesores financieros certificados de ExpertoFinanciero.es nos ponemos a tu disposición para estudiar y hacer un cálculo de la pensión que puedes recibir y a partir de estos datos realizar un análisis de cómo mantener tu nivel de vida en el momento de llegar a la jubilación.

Puedes rellenar nuestro formulario de asesoramiento o enviarnos un email a consultas@expertofinanciero.es Nos pondremos en contacto contigo para hacer el análisis sin coste ni compromiso.

Aquí puedes ver los artículos más leídos en ExpertoFinanciero.es:

Be the first to comment on "Si ganas más de 2.000 euros mensuales tienes que ahorrar para la jubilación"