Tal como están yendo las bolsas y la renta fija, muchos ahorradores se preguntan cómo pueden invertir el dinero que tienen en la cuenta para que no vaya perdiendo valor por la subida de precios tan elevada que tenemos este año. Vamos a ver en este artículo cómo obtener más rentabilidad al comprar fondos con estrategia.

Vamos a comprobar los diferentes resultados que podemos obtener en función de la estrategia de inversión que utilicemos. El extra de rentabilidad puede estar entre el 5 y el 17%. Esta estrategia es independiente del importe que se vaya a invertir, se pueden utilizar para inversiones desde 50.000 euros, 250.000 euros o incluso para más de 1.000.000 de euros. Las simulaciones las hemos hecho a modo de ejemplo para 100.000 euros, ya que así es fácil deducir qué hubiera pasado para importes mayores (con sólo multiplicar. (Excepto la estrategia del plan de ahorro, que en el ejemplo es de 1.000 euros al mes pero se puede utilizar para cualquier importe).

Para hacer la comparativa vamos a utilizar datos reales, vamos ver los resultados a fecha 10 de septiembre de 2022 en caso de haber empezado a comprar fondos en noviembre de 2021, precisamente cuando las bolsas estaban en máximos.

”Estrategia 1” Invertir en un sólo momento (sin estrategia)

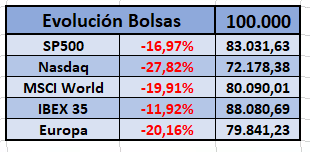

Para una inversión de 100.000 euros hecha de una sola vez, cómo se hace habitualmente cuando se invierte en fondos en una oficina de un banco, estos son los resultados en función de donde invierte nuestro fondo de inversión, suponiendo (y seguramente es mucho suponer en los fondos de las mayores entidades bancarias), que la rentabilidad del fondo sea similar a lo que hace su índice de referencia.

La primera columna es el nombre del índice, la segunda las pérdidas que ha tenido cada mercado y la tercera es cuanto ahorros tendríamos ahora, de haber invertido 100.000 euros en noviembre de 2021. Por ejemplo, si hemos invertido 100.000 euros en un fondo de tecnología que invierte como el Nasdaq, ahora estaríamos perdiendo un 27.82%, que en euros significa una pérdida de 27.820 euros.

La primera columna es el nombre del índice, la segunda las pérdidas que ha tenido cada mercado y la tercera es cuanto ahorros tendríamos ahora, de haber invertido 100.000 euros en noviembre de 2021. Por ejemplo, si hemos invertido 100.000 euros en un fondo de tecnología que invierte como el Nasdaq, ahora estaríamos perdiendo un 27.82%, que en euros significa una pérdida de 27.820 euros.

Como vemos en la tabla, sea cual sea la bolsa en la que hayamos invertido, hemos perdido dinero y de forma importante , desde noviembre de 2021 al 10 septiembre 2022.

Invirtiendo de una sola vez no hay ningún tipo de estrategia y estamos a merced de la suerte o de lo que hagan los mercados. En general, para justificar este tipo de inversión, se nos dice que son fondos de inversión“ a largo plazo las bolsas suben y si bajan hay que esperar”.

Y es cierto que siempre ha sido así en caso de invertir en fondos globales, como los que invierten con la filosofía del MSCI World o siguiendo la composición del S&P, que aunque es un índice de Estados Unidos, sus empresas obtienen beneficios en todo el mundo, por lo que se puede considerar un índice global. Sin embargo, aunque a largo plazo recuperen, a nadie le gusta ver que sus ahorros han bajado un 20%, un 30% o incluso, más de la mitad, como pasó en 2009.

Si nuestra inversión es en fondos que invierten en el Ibex 35 o en Europa, no siempre a largo plazo han ido bien, a fecha de hoy que aún siguen sin recuperar los niveles que alcanzaron antes de 2007.

2- Estrategia de entrada temporal, durante uno o dos años

Esta estrategia consiste en no comprar el fondo de inversión en un sólo momento sino establecer un periodo de entrada, por ejemplo uno o dos año. Dividimos la cantidad que queremos invertir entre el periodo de entrada, invirtiendo un cantidad mensual durante este tiempo.

Esta forma de invertir hace que al no estar completamente invertidos, si en el periodo de entrada hay alguna bajada, como lo que ha ocurrido en este 2022, lo vamos a aprovechar a nuestro favor, al ir invirtiendo a precios más bajos en el fondo de inversión.

Estos son los resultados de haber utilizado esta estrategia entrando durante un año, de forma que hemos invertido una vez cada mes, en total 11 veces desde noviembre 2021 y nos queda la última parte por entrar en octubre de 2022:

La primera tabla es cómo han ido las bolsas y la segunda tabla el resultado de la estrategia. Como vemos en la segunda tabla, observamos que estamos también en pérdidas, ya que en septiembre de 2022 estamos prácticamente en mínimos, pero los porcentajes son muy inferiores a los de invertir de una sola vez.

Por ejemplo, si hemos elegido un fondo global, que sigue al MSCI World, si hubiésemos entrado de una sola vez, ahora perderíamos casi un 20% (19,91%), sin embargo, si hemos dividido la inversión durante 12 meses, ahora estaríamos viendo un descenso del 9,35%, un 10% de pérdidas menos.

Y eso significa que cuando el mercado empiece a recuperar ya veremos que nuestros fondos de inversión estarán en positivo mucho antes que los mercados recuperen los valores existente en noviembre de 2021, cuando empezamos a invertir.

De esta forma, cuando las bolsas alcancen de nuevo el valor inicial, tendremos unos beneficios muy importantes, mientras que el que ha invertido en un único momento tiene una rentabilidad de 0.

3- Estrategia comprar fondos mediante un plan de ahorro

Esta estrategia es muy adecuada para ir creando un patrimonio nuevo, destinando una cantidad mensual a fondos de inversión. Siempre es mejor si es para un objetivo determinado (ahorro compra de piso, para pagar antes hipoteca, para invertir para nuestros hijos, para tener un capital cuando seamos pensionistas…), aunque también se puede hacer «sencillamente» para que nuestro ahorro mensual no pierda valor por la subida de precios.

Como hemos comentando anteriormente, es más adecuada si cada mes invertimos en uno o varios fondos globales, ya que el plan de ahorro saca partido de las bajadas de las bolsas y la recuperación de la economía mundial que siempre se ha producido.

Para comprobar los resultados, vamos a ver qué ha pasado si en noviembre de 2021 hubiéramos empezado un plan de ahorro aportando cada mes 1.000 euros. Estos son los resultados en función del tipo de fondo que hayamos invertido, la primera tabla es la evolución de los mercados y la segunda la evolución de los fondos.

En la tabla «inversión plan de ahorro» la primera columna es la rentabilidad de nuestros fondos de inversión, en función del tipo de mercado en el que hayamos invertido, la segunda es el dinero que tenemos tras hacer 11 aportaciones (11.000) euros y la tercera columna, que está en verde, es como están nuestros fondos en comparación con la evolución del mercado.

Vemos, que el extra de rentabilidad está entre el +5,25% si hemos invertido en fondos relacionados con el Ibex35 y el +16,41% y 15%, si nuestro fondo en tecnológico, con composición similar al Nasdaq. También podemos ver que si nuestra inversión está diversificada en todo el mundo, al igual que hace el índice mundial MSCI World, la diferencia a favor de la inversión en el plan de ahorro esta muy cerca del 10%.

La ventaja de invertir en fondos de inversión mediante un plan de ahorro en doble, por un lado, estamos creando unos ahorros nuevos, que hasta ahora no tenemos, evitando que pierdan valor por la subida del IPC y, por otro lado, aprovechamos las bajadas, ya que al comprar cada mes, si hay descensos ese mes compraremos más participaciones del fondo, por lo que no tendremos que esperar a que las bolsas lleguen a su situación inicial para recuperar nuestro dinero y obtener beneficios, sino que mucho antes ya estaremos en positivo.

4- Inversión en fondos con entrada temporal y comprando más en bajadas

Esta estrategia es similar a la estrategia de entrada temporal, ya que dividimos el capital a invertir en fondos de inversión en una serie de meses para ir entrando mensualmente, pero le añadimos un aspecto clave, si en un mes nuestros fondos tienen pérdidas, ese mes aumentaremos la inversión. Lo vemos con un ejemplo:

Vamos a invertir 200.000 en fondos de inversión, en lugar de hacerlo en un sólo momento, lo planificamos para ir invirtiendo en 4 años, a razón de invertir cada año 50.000 euros, algo más de 4.000 euros cada mes durante, en principio, 48 meses.

Empezamos la inversión con 4.000 euros, el mes siguiente 4.000 euros, pero al tercer mes, vemos que los fondos están bajando un 5%, entonces ese mes invertiremos el doble, 8.000 euros, comprando más participaciones a un precio más barato e ir bajando nuestro precio de compra. Cada mes vamos viendo como están los fondos y en función de como estén invertiremos más o la cantidad que habíamos planificado para cada mes. Es importante establecer la estrategia desde el principio, por ejemplo, si baja un 5% compramos el doble de lo que nos correspondería y si baja un 10% o más, ese mes invertimos el triple.

Invirtiendo así se aumenta la inversión cuando bajan los mercados, por lo que las pérdidas son mucho menores al rebajar el precio medio de comprar y cuando el mercado recupere veremos que tendremos rentabilidades positivas, mucho antes que las bolsas lleguen a los niveles iniciales de la inversión.

Este el resultado de una inversión de 100.000 euros, planificando la inversión entrando durante tres años e invirtiendo más cuando las bolsas bajan. Vemos en la segunda tabla el % de pérdidas que estamos viendo en nuestros fondos de inversión, por ejemplo, en fondos que invierte en el S&P500, el principal índice de la bolsa en Estados Unidos, aunque el fondo haya bajado un 16,97% desde noviembre de 2021, nosotros vemos unas pérdidas de sólo el 2,65% (primera columna). Estamos obteniendo una rentabilidad extra de más del 14% (última columna).

Así, sólo que el mercado suba un 3% ya estaremos en positivo y cuando el mercado recupere tendremos una rentabilidad de nuestros fondos cercana al 20%, cuando el inversor que ha entrado en una única vez esta viendo un 0%, que, simplemente, ha recuperado su inversión inicial.

Esta es la estrategia que logra que nuestro dinero se vaya rentabilizando de forma segura y así nuestros ahorros no van perdiendo valor por el efecto de la inflación.

¿Qué estrategia para aumentar la rentabilidad de los fondos de inversión me conviene?

No hay una mejor ni peor, sino que cada una puede ser adecuada o no en función de nuestra situación personal y financiera y de qué objetivos y plazos tengamos. También hay que ver qué tipo de índice o fondos son más adecuados para conseguir nuestras metas.

La inversión en fondos no es sólo un tema de elegir uno o varios fondos y ver cómo invertimos en ellos, sino que se debe integrar dentro del conjunto de la planificación financiera de una persona o una familia, que tiene en cuenta también, el colchón de seguridad, que otros ahorros tenemos, si ahorramos o no cada mes, si tenemos ya alguna vivienda o queremos comprarla, que tipo de protección tenemos en caso que nos pase algún tipo de imprevistos…

Por ello siempre es adecuado tener a nuestro lado un asesor financiero que nos ayude a analizar nuestra situación y objetivos y que nos acompañe en la decisión de qué fondos invertir y con qué estrategia hacerlo, como también que nos acompañe y ayuda durante todo el tipo en qué vamos a estar invertidos y mejor aún si este asesoramiento personal es recurrente durante toda nuestra etapas financieras.

Este es el asesoramiento personal que realizamos desde ExpertoFInanciero.es, `por ello te aconsejamos que nos envíes un email a ricadovila@expertofinanciero.es o que rellenes nuestro formulario de asesoramiento, para hacer un estudio de tus ahorros y finanzas y ver cómo aumentar la rentabilidad de tus fondos de inversión.

Be the first to comment on "Aumentar la rentabilidad de los fondos de inversión, utilizando estrategia."