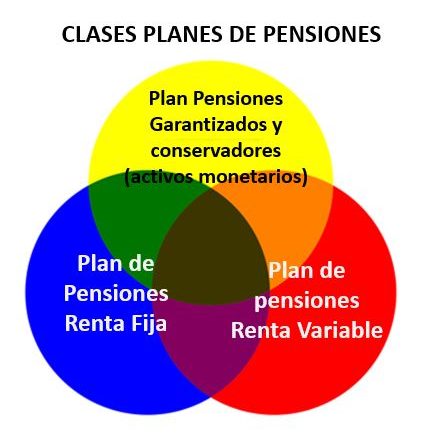

Realmente en el mercado hay muchos tipos de planes de pensiones, pero todos ellos invierten en mayor o menor medida en solo tres tipos de “activos financieros”. En palabras llanas, son en los que realmente estamos invirtiendo, independientemente del tipo o nombre del producto.

Estos tres activos financieros son:

- Activos Monetarios

- Renta Fija

- Renta Variable

Cualquier plan de pensiones es una combinación de los tres; para entendernos, son como los tres colores primarios (azul, amarillo y rojo) a partir de los cuales, mezclándolos con distintos porcentajes, se generan todos los demás. Pues bien, cualquier producto financiero invierte en una, dos o incluso en las tres tipologías de activos financieros.

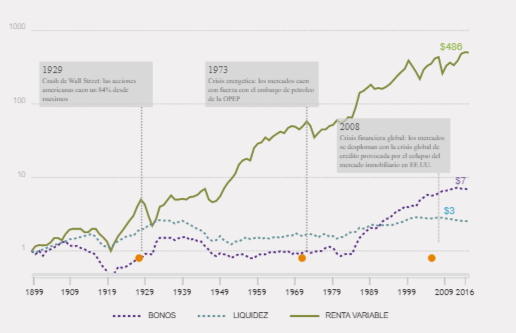

Los tres activos se pueden representar gráficamente, como se ve en esta imagen extraída de la web de JPMorgan «Fund your future». En el eje horizontal hemos puesto el tiempo y en el eje vertical la rentabilidad.

La línea más plana son los activos monetarios, la que finaliza en la zona media es la renta fija y la línea más ascendente, que al final alcanza una rentabilidad mayor, es la renta variable.

En principio, a largo plazo, la renta variable va a tener mayor rentabilidad (y oscilaciones) que la renta fija. Del mismo modo, la renta fija va a tener mayor rentabilidad (y también oscilaciones) que los activos monetarios.

Es muy importante el matiz de “en principio” porque la mayoría de los planes de pensiones que tenemos no están obteniendo una rentabilidad adecuada al tiempo en que vamos a estar invertidos, seguramente es porque la renta variable está concentrada solo unos pocos valores, los que cotizan en la bolsa española y por ello, la teoría de que la renta variable obtiene mayor rentabilidad que la renta fija y que los activos monetarios, no se cumple.

Activos Monetarios

Se incluyen en este grupo las cuentas corrientes, los depósitos, la renta fija a corto plazo y las Letras del Tesoro a menos de un año. Los planes de pensiones que invierten mayoritariamente en este activo son los Planes de pensiones de renta fija a corto plazo. Históricamente ha sido el activo más seguro, ya que, sin asumir ningún riesgo, ofrecía una rentabilidad aceptable. La mayoría nos acordamos aún de los depósitos de los primeros años del siglo XXI que daban un 5% o un 6% de rentabilidad garantizada, solo por tener el dinero invertido durante un año.

En los últimos años, con los tipos de interés al 0%, o incluso en negativo, la mayoría de los productos o inversiones en este activo no han dado rentabilidad, y lo que es peor, muchos tienen pérdidas, mínimas, pero pérdidas.

Renta Fija

Son emisiones que emiten los Estados y las empresas para financiarse a cambio de darnos una rentabilidad fija. Un ejemplo de renta fija son las emisiones a 5 o 10 años, que reciben el nombre de bonos. En ellos, nosotros invertimos una cantidad inicial y cada año nos va rentando un determinado interés fijado. Pasado ese periodo, nos devuelven el capital inicial. Durante los años que la emisión de renta fija está vigente se puede comprar y vender, ya que cotiza en un mercado especial para la renta fija, de forma similar a como lo hacen las acciones.

Por ejemplo, Telefónica emite un bono a 5 años al 2% de 10.000 euros. El ahorrador que compra ese bono por 10.000 euros, cada año recibe 200 euros brutos de rendimiento (el 2%). Cuando pasen los 5 años, Telefónica devolverá, además del interés que ha ido proporcionando, el capital inicial invertido, es decir, los 10.000 euros.

¿Qué pasa durante esos años si queremos vender el bono y recuperar lo invertido? El precio de la renta fija depende, por un lado, del riesgo que tenga la empresa o el Estado que lo ha emitido, es decir, de las probabilidades de que puedan ir pagando el rendimiento fijado y, por otro, depende de un factor ajeno al emisor de la renta fija, la evolución de los tipos de interés.

Vamos a ver a continuación que invertir en renta fija supone también asumir riesgos, principalmente dos: el de impago y el de fluctuación de tipos de interés.

Riesgo de impago: si hay un riesgo de que, llegado el vencimiento, el emisor de la renta fija no pueda pagar, entonces el precio de la renta fija baja y en lugar de valer 10.000 euros puede valer 9.500 u 8.000, en función del grado de riesgo. Si finalmente el emisor desaparece, el bono de renta fija no tendrá valor y habremos perdido nuestros ahorros.

Riesgo de tipo de interés: otro riesgo de la renta fija es que suban o bajen los tipos de interés. Es un riesgo que siempre existe, y que explica el comportamiento y la valoración de la renta fija los últimos años. Se puede ver en el artículo «la renta fija no es fija«.

Esto explica que durante los años en los que han ido bajando los tipos de interés, los planes de pensiones que invertían en bonos ya emitidos de renta fija hayan subido de precio. Hay que destacar que, por muy bajo que esté el tipo de interés, si baja aún más o hay perspectivas de que pueda seguir bajando, las emisiones de renta fija ya emitidas suben de precio, por eso durante 2019 muchos han visto que los fondos de renta fija a corto plazo están teniendo rentabilidades positivas.

Como acabamos de ver, a los productos de inversión colectiva también les afectan estas variaciones en la renta fija, de forma que en los momentos de subidas de tipo de interés o cuando se producen tensiones económicas, que hacen aumentar el riesgo de impago de la deuda pública y de las empresas, el precio de la renta fija emitida baja, por lo que los fondos y planes de pensiones que tienen renta fija han tenido pérdidas en la crisis del Coronavirus del primer trimestre de 2020.

Renta variable

El tercer tipo de activo financiero es la renta variable, que también recibe otros nombres como la Bolsa, los mercados o las acciones. Al invertir en renta variable, en acciones, estamos comprando un porcentaje muy pequeño de las empresas. Cada empresa tiene un capital social que se ofrece en los mercados, ya sea para que la empresa tenga dinero para empezar su actividad, para impulsar su crecimiento o para su mantenimiento. Al comprar renta variable estamos ligando nuestra inversión a la evolución de la empresa y también de las circunstancias que afectan al precio de las acciones.

A largo plazo, los planes de pensiones más rentables son los que invierten en renta variable, pero, como hemos visto en la tabla de rentabilidades, para ello no basta solo invertir en acciones, es necesario que inviertan de forma diversificada en todo el mundo, para aprovechar el crecimiento mundial.

Los planes de pensiones se pueden gestionar bien

Los planes de pensiones se pueden gestionar correctamente y no solo invertir en ellos por la ventaja fiscal que tienen en el momento de hacer la aportación. Es fundamental que nos dé una rentabilidad adecuada al tiempo que vamos a estar invertido.

Hay dos formas de obtener más rentabilidad en un plan de pensiones:

- Aprovechar las oscilaciones de los mercados para obtener una rentabilidad extra, puedes ver un ejemplo en el artículo: Gestionar bien un plan de pensiones

- Realizar traspasos entre planes de pensiones: Los planes de pensiones se pueden traspasar, sin tener ningún impacto fiscal. Es decir, que una vez hemos invertido en un plan de pensiones, se puede cambiar el destino de la inversión y la forma en que gestionamos el plan de pensiones, para adecuar la inversión a nuestra situación en cada momento.

Analiza tu plan de pensiones

Desde Expertofinanciero.es, nos ponemos a tu disposición para analiza tu situación y ver qué tipo de inversión es la más adecuada parar ti.

Puedes enviarnos un email a ricardovila@expertofinanciero.es o rellenar nuestro formulario de asesoramiento ahorro para la jubilación y nos pondremos en contacto para hacer el estudio, sin ningún tipo de coste ni compromiso, y ver así la forma más conveniente para tener un capital el día de mañana.

Aquí también puedes consultar los artículos más leídos en ExpertoFinanciero.es:

Be the first to comment on "Solo hay tres tipos de planes de pensiones: Renta variable, renta fija y activos monetarios."