¿Dónde invertir dinero en 2026 de forma segura y rentable?

Llegados al 2026 hemos visto que el comportamiento de los mercados es la prueba más clara que nadie tiene la bola de cristal, y que la respuesta a ¿Dónde invertir dinero? la hemos de encontrar en nuestros objetivos y no en lo que dicen que va a hacer la economía y las bolsas.

Vamos a ver también las opciones que tiene el ahorrador e inversor en el año 2026 y cómo podemos aprovechar las oscilaciones en los mercados que puedan venir.

En 2026 las oscilaciones estuveron provocadas por el tema de la «guerra de los aranceles», la entrada de nuevas empresas (chinas) en el sector de Inteligencia Artificial y la situación de Ucrania.

Mirando hacia atrás, vemos que los tres últimos años el comportamiento de las bolsas y de los fondos de inversión han sido excepcionales para estar invertidos.

Si hemos tenido nuestros ahorros invertidos, ya sea en depósitos, renta fija o renta variable hemos tenido rentabilidades muy positivas, que nos han permitido ir acercándonos a nuestros objetivos financieros. Y está es la clave para invertir mejor y de forma segura, la mejor opción para invertir en 2026 es la que nos ayude a conseguir nuestras metas.

El año pasado empezó con dudas y descensos en las bolsas en abril de 2025 con «días negros» provocados por las idas y venidas en el tema aranceles de Trump, también hemos visto recuperaciones records en las bolsas cuando rectificaba sus anuncios.

Finalmente los mercados cerraron con rentabilidades muy positivas y además se están comportaron mejor los mercados más rezagados los último años como el europeo.

Efecto caída del dolar en nuestros ahorros en 2025

Es importante ver que en 2025 ha habido un «nuevo» factor que influyó en los inversores de la zona euro, la cotización del dólar con el euro. El dólar bajó un 13,2% en 2025 y ese % es el que ha reducido la rentabildidad para los que tenemos cuentas en euros.

Así, por ejemoplo, el indice americano S&P500 subió en 2025 un 16,3%, sin embargo, para un inversor en euros como somos todos nosotros, vemos que nuestro fondo de Estados Unidos no ha subido ese 16,3% sino que ha tenido una subida del 3%, la subida del índice menos la bajada del dólar.

Así también un fondo que tenga la mitad en euros y la mitad en valores que coticen en Estados Unidos, esta viendo que su fondo ha perdido un 6,6% por la caída del dolar.

La importancia del PARA QUÉ a la hora de invertir

Cuando nos planteamos dónde invertir, lo habitual es empezar por ver la situación del mercado, cuánto sube la vida, el IPC, qué tipo de interés nos dan en un depósito, que nos dan las Letras o los plazo fijos, si mi cuenta corriente tiene gastos o no, o ver qué productos o fondos me ofrecen en mi banco.

Sin embargo, la clave no está en lo que pasa en el exterior, fuera de nosotros, sino que lo primero que tenemos que saber o, al menos, ser conscientes de ello, es el PARA QUÉ QUEREMOS INVERTIR o AHORRAR.

Lo fundamental es conocer qué objetivos tenemos, puede ser desde el «que mi dinero no pierda valor» hasta «quiero mantener el nivel de vida cuando me jubile», pasando por «tener un colchón de seguridad», «crear un patrimonio», «comprarme una vivienda», «gestionar mi patrimonio familiar»…

Y en función de nuestra situación y objetivos hemos de analizar y ver qué podemos hacer para aprovechar las opciones que hay, siempre con estrategias de inversión para invertir de forma segura, y hacer que nuestros ahorros no pierdan valor y superen la inflación ,el IPC.

IMPORTANTE: No dejarnos llevar por el día a día de los mercados ni por los titulares de prensa sobre los aranceles.

Lo importante es seguir uno de los principios para tener rentabilidad a medio y largo plazo: no dejarse guiar por el día a día de los mercados, estamos viendo oscilaciones en los mercados en función del titular de prensa del día.

¿Qué hacemos con nuestro dinero en 2026?

Si tenemos dinero en cuenta corrientes ahora es un buen momento para dejar de perder, ya que el IPC, los que sube la vida, se come nuestros ahorros. El año 2025 la subida de precios fue del 2,7%.

Por ello, este momento actual es un buen momento para planificar nuestra situación financiera, sobre todo para conseguir nuestros objetivos de medio y largo plazo y evitar que nuestros ahorros en cuenta pierdan valor.

Lo principal es invertir utilizando estrategias de inversión en forma segura, como es la de invertir de forma temporal (entrando poco a poco) o mediante un plan de ahorro con aportaciones mensuales

Es importante destacar que no hay solo una única rentabilidad, la rentabilidad de nuestros fondos de inversión la va a marcar nuestro comportamiento, no lo que haga el mercado ni las acciones en las que invierte el fondo.

Vacuna para la proteger nuestros ahorros en 2026: Aplicar una planificación financiera en todos los ámbitos.

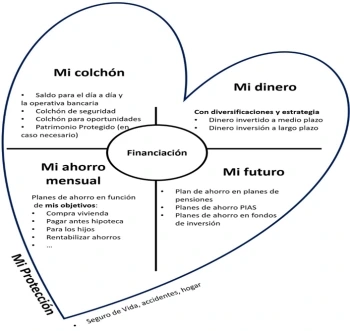

Cada ahorrador o inversor debe hacer un análisis de su situación y de sus objetivos y a partir de ahí ver cómo invertir para conseguir los objetivos que le gustaría alcanzar. Tiene que analizar «Los seis pilares de la planificación financiera» , que están representados en la imagen adjunta.

Estos los seis puntos a analizar antes de invertir:

- Operativa diaria y colchón de seguridad que necesitamos para estar tranquilos.

- Cómo invertir el dinero que ya tenemos para evitar que pierda valor.

- Crear nuevo patrimonio con ahorro mensual, en función de los objetivos de cada uno.

- Ahorro para mi jubilación, que calidad de vida tendré como pensionista

- Qué financiación tengo (hipotecas, préstamos y tarjetas)

- Protección: Qué hubiera pasado con mi familia si me hubiese afectado el Covid o no dejo de poder ganar lo que mi familia esta ingresando con mi trabajo profesional.

Invertir no solo es decidir dónde vamos a invertir, ni qué acciones vamos a comprar, sino que cada uno debe planificar sus ahorros e inversiones en función de sus objetivos y de cuando va a necesitar su dinero. Para los que están ahorrando a largo plazo, para sus hijos, para su jubilación o para el medio y largo plazo, las oscilaciones del 2025, como las de 2022, 2020, de 2018 (también por los aranceles), de 2015, incluso las de 2009 y 2001 fueron una oportunidad, ya que si vamos haciendo aportaciones mensuales, estamos comprando más barato. Siempre de forma diversificada y teniendo muy en cuenta los plazos.

Aunque aún mucho ruido de fondos (aranceles, guerra en Ucrania, guerra en Gaza, nuevas empresas chinas de inteligencia artificial … ) los mercados mundiales siempre ha medio y largo plazo van superando sus máximos históricos, con lo que las oscilaciones y descensos que hay por el camino son grandes oportunidades.

Hay que destacar varios aspectos:

- Todas las crisis han pasado

- Tras importantes bajadas han llegado periodos más largos de subidas

- El crecimiento mundial y las bolsas mundiales SIEMPRE han vuelto a subir y superar los valores iniciales.

- A posteriori tras todas las crisis y descensos, todo el mundo ha podido ver que las inversiones hechas en momentos de bajadas han tenido grandes rentabilidades

- En 2018 hubo también unas tensiones mundiales por los aranceles, bajando las bolsas, y luego 2019 fue un año muy alcista.

- Esta vez, en 2026, no va a ser diferente

Si una cosa está clara, es que no podemos invertir en función de la evolución de las bolsas a corto plazo, tenemos que poner la vista en nuestros objetivos, pero sobre todo en los años siguientes. Lo mejor es planificar nuestros ahorros en función del tiempo en que pueden estar invertidos, no tiene sentido tomar decisiones de inversión por ejemplo para unos ahorros que vamos a disponer dentro de 10 ó 15 años en función de los titulares económicos.

Nos podemos volver locos si estamos continuamente invirtiendo según los titulares. Hay que decidir dónde invertir nuestro dinero mediante la planificación financiera y con una serie de estrategias, de modo que pase lo qué pase en los mercados, nosotros estemos tranquilos y más cerca de conseguir nuestros objetivos.

En primer lugar hay que decir que no hay que desanimarse y qué es posible obtener rendimientos para nuestros ahorros, la solución pasa por planificarse y diversificar nuestro dinero seleccionando en qué invertir nuestros ahorros en función de los objetivos de cada uno y en función de cuándo vamos a utilizar el dinero.

Dentro de cada plazo deberemos buscar los productos más rentables que se adecuen a nuestras necesidades y las estrategias para invertir que hagan nuestra inversión más segura y con menos riesgo.

Evolución mercados y ahorros en 2025

Así ha sido la evolución de los mercados en 2025

- En Estados Unidos, tras el triunfo de Trump el mercado tubo oscilaciones importantes y cerró con la comentada subida del 16% del S&P500. La inteligencia artificial siguió empujando a la grandes empresas del Nasdaq con lo que este índice tecnológico subió un 20,36%.

- En Europa hacía muchos años que no se veian alzas como las del 2025. El Ibex 35 subió un 49%, su mejor año desde 1993 y se sitúa se sitúa en máximos históricos, 17.307,8 puntos.

- Los Bancos centrales tanto de EEUU como el Banco Central Europeo rebajaron los tipos de interés en 2025, lo que favorece la economía, siempre que se controle la inflación. Europa dejó los tipos en el 2% y EEUU en el 3,5%.

- Los productos más conservadores aunque su rentabilidad sigue siendo positiva, ya van notando el descenso de los tipos de interés. Ahora mismo aún hay depósitos que dan como máximo el 2,5% anual.

Aunque vamos a ver ahora qué han hecho los mercados el año pasado lo importante no son las noticias de corto plazo sino qué objetivos tengo y cómo puedo conseguirlos con una buena planificación financiera.

Una cosa es ver cómo ha ido el mercado y la otra ver cómo nuestro dinero ahorro, nuestro patrimonio financiero va a aumentando. La forma más «fácil» de hacerlo es invertir cada mes una parte del ahorro mensual que vamos tiendo y la segunda forma más adecuada en el caso que tengamos ya unos ahorros es invertirlos de forma progresa, nunca de una sola vez.

La ESTRATEGÍA ES CLAVE A A LA HORA DE TENER ÉXITO EN LAS INVERSIONES

PRINCIPALMENTE PARA AUMENTAR LA SEGURIDAD DE NUESTROS AHORROS SI BAJAN LOS MERCADOS La idea es no invertir de golpe, de una sola vez o en un solo momento. Es más seguro y rentable a medio y largo plazo ir haciendo la inversión poco a poco, se planifica ir entrando un poco cada mes, y mientras tanto el dinero lo vamos dejando en productos que renten algo (depósitos o fondos de renta fija a corto plazo).

Comprar una vivienda o invertir ahorros

Una consulta habitual es «¿Es mejor compra un piso y alquilarlo que invertir, porque en la cuenta no me da nada»

Invertir en vivienda para alquilar es una estrategia clásica y válida, pero no necesariamente la más eficiente para todos. Hay que tener en cuenta la rentabilidad neta real, después de impuestos, mantenimiento, vacantes, seguros y gastos de gestión.

En paralelo, una cartera diversificada de fondos globales permite acceder a miles de empresas de todo el mundo, con liquidez inmediata y sin gestión directa del activo.

Al final, más que elegir entre “ladrillo o inversión”, la cuestión es cómo equilibrar patrimonio inmobiliario y financiero dentro de una planificación global.

En ExpertoFinanciero hemos publicado recientemente varios artículos sobre cómo comprar nuestra vivienda, si con dinero ahorrado o con préstamo, son los siguientes:

- ¿Comprar un piso al contado es de pobres o de personas sin educación financiera?

- Hipoteca al 2,8 % vs inversión al 2,8 %: los números para ver cómo comprar y pagar una vivienda

- Pagar casa con efectivo e invertir la cuota ahorrada al no pedir préstamo

Ahorrar mes a mes

Si cada mes vemos que vamos ahorrando, una de las opciones para rentabilizar nuestro dinero es poner en marcha planes de ahorro, y en función de nuestra situación y objetivos podemos destinar cierta cantidad mensual a que de forma sistemática se vaya rentabilizando, con el paso del tiempo veremos que vamos acumulando unos ahorros sin apenas darnos cuenta.

Si dejamos trabajar al interés compuesto invirtiendo a medio y largo plazo e invertimos de forma diversificada, vamos a poder tener rentabilidades que en la actualidad son superiores al 5% anual.

Poner en marcha un plan de ahorro mensual es la forma más segura de invertir y rentabilizar nuestro dinero. Puedes leer más sobre los planes de ahorro en «Todo el mundo debería tener un plan de ahorro mensual: la forma más segura de invertir«

Resultados de invertir entrando de forma temporal

¿Dónde invertir dinero ahora de forma segura?.¿Cómo preparar ahora nuestros ahorros en 2026? Aunque no tenemos la bola de cristal sobre qué pasará, si que se puede invertir sin tener que preocuparse por la evolución de la bolsa o los tipos de interés cada día. Vamos a verlo en este artículo.

Es importante conocer que no sólo existe la rentabilidad del mercado, lo que suben y bajan los fondos en función de lo que sube o bajan las bolsas, también tenemos la rentabilidad «personal» de cada inversor, que depende de nuestro comportamiento como inversores, tanto por la estrategia utilizada al invertir, como por lo qué hacemos al ver las oscilaciones en los mercados. Por ello te recomiendo que leas también el artículo sobre cómo podemos mejorar y aumentar la rentabilidad de los fondos, en función de la estrategia que utilicemos a la hora de invertir nuestro dinero.

Ejemplo que nos sirve para utilizarlo en próximas oscilaciones

Lo vamos a ver con los resultados reales en 2022 y 2023: En la primera tabla vemos lo que hicieron las bolsas en 2022 (los cálculos son desde el 1 de enero al 31 de diciembre de 2022). Todas las bolsas perdieron de forma importante. Sin embargo, si invertimos en fondos de inversión utilizando la estrategia de entrada temporal, definiendo al inicio que íbamos a invertir durante 12 meses en nuestra posición vemos que las pérdidas son muy inferiores. Incluso si elegimos un fondo que sigue al índice Europeo EuroStoxx50, al terminar el año tuvimos unas ganancias del 0,52%, a pesar que el índice ha perdido un 11%.

Si no queremos depender de una zona geográfica o de un sector en concreto es mejor invertir en todo el mundo, así en 2022 vimos que el índice mundial, MSCI World perdió un 20%, sin embargo en nuestros ahorros teníamos un descenso de sólo un 5,33%, en lugar de ver casi ese 20% que ven los que han invertido de una sola vez al inicio de año.

Es decir, nuestro comportamiento y la estrategia utilizada nos está dando una rentabilidad extra de más del 15%, además de darnos una mayor tranquilidad a la hora de ver las oscilaciones de las bolsas.

Puedes solicitar que te llamemos para explicarte sin ningún compromiso esta estrategia en nuestro formulario de contacto de asesoramiento.

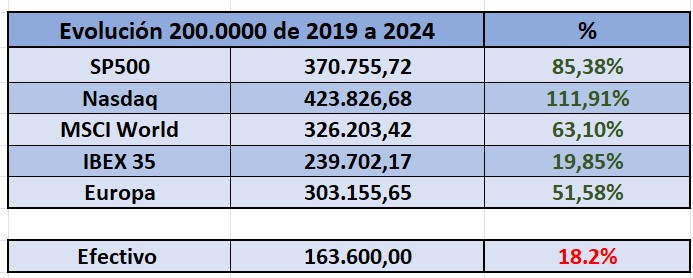

Es cierto, que a largo plazo los ahorros que están invertidos en bolsas diversificadas en todo el mundo tienen muy buenas rentabilidades, como puedes ver en esta tabla:

Sin embargo, es mucho más tranquilo y seguro ir invirtiendo poco a poco para aprovechar las oscilaciones a nuestro favor.

Ahorrar mes a mes

Si cada mes vemos que vamos ahorrando, una de las opciones para rentabilizar nuestro dinero es poner en marcha planes de ahorro, y en función de nuestra situación y objetivos podemos destinar cierta cantidad mensual a que de forma sistemática se vaya rentabilizando, con el paso del tiempo veremos que vamos acumulando unos ahorros sin apenas darnos cuenta.

Si dejamos trabajar al interés compuesto invirtiendo a medio y largo plazo e invertimos de forma diversificada, vamos a poder tener rentabilidades que en la actualidad son superiores al 5% anual.

Poner en marcha un plan de ahorro mensual es la forma más segura de invertir y rentabilizar nuestro dinero. Puedes leer más sobre los planes de ahorro en «Todo el mundo debería tener un plan de ahorro mensual: la forma más segura de invertir«

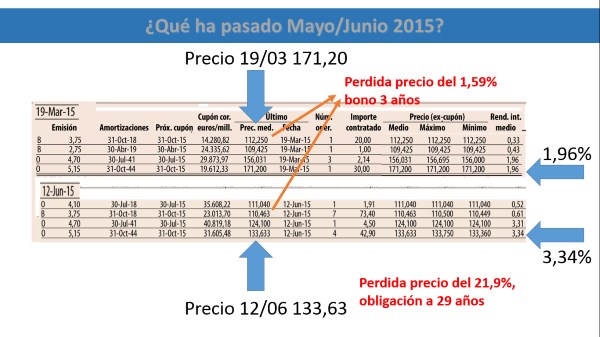

Los fondos más conservadores y de renta fija aun son una oportunidad

Un tema que ha preocupó a las ahorradores en 2022 es que los fondos conservadores y de renta fija, tuvieron importantes pérdidas, debido a las rápidas subidas de tipos de interés, como podíamos leer ya en mayo el año pasado en El Economista: El drama de la renta fija: los perfiles cautos del mercado pierden un 5% en 2022. El problema no fue tanto la pérdida sino la sorpresa que ha sido para muchos que los fondos que les habían vendido como «cautos, tranquilos, conservadores, prudentes..:» hayan perdido más de un 5%.

En 2024 estamos viendo que la subida de tipos de interés ha repercutido en la remuneración de depósitos e imposiciones a plazo fijo y principalmente en los rendimientos de los fondos de renta fija, aunque la nueva rentabilidad en 2025 está ya mas cerca del 2%-3%, que del 4 % que vimos en 2024 .

Depósitos a plazo fijo aún dan el 2,5%

Las cuentas y depósitos solo son adecuados para el dinero que forma parte de nuestro colchón de seguridad, el dinero que vamos a utilizar dentro de un año, o el dinero que queremos mantener en nuestras cuentas sin invertir a medio y largo plazo, si mantemos más saldo en cuentas y depósitos cada vez nuestro dinero pierde valor, con la subida de precios al ir subiendo el IPC

¿Buen momento ahora para invertir en fondos de renta fija?

La respuesta corta es breve: SI, es buen momento para invertir ahora en fondos de renta fija. En función de nuestra situación, plazo y objetivos veremos qué tipos de fondos de renta fija nos pueden convenir más.

Vamos a ver los motivos. Siempre sin precipitarse y de acuerdo a nuestra planificación financiera. Puedes leer más sobre si es un buen momento para invertir en renta fija en nuestro articulo sobre la oportunidad que hay ahora para invertir en renta fija.

El hecho que hayan bajando tanto los fondos de renta fija, hace que ahora ya es buen momento para plantearse invertir en estos fondos de inversión, dado que ahora la rentabilidad interna de los fondos de renta fija y los bonos está entre el 2,5% y el 6% en el caso de los que tienen una duración más larga.

Sin embargo, aunque ahora las rentabilidades internas que tienen los fondos de renta fija son elevadas, hay que conocer muy bien en que estamos invirtiendo, sobre todo ahora que la banca de oficinas está vendiendo un tipo especial de fondos de renta fija, los de rentabilidad objetivo, y precisamente la CNMV ha lanzado una aviso a las entidades para que se explique muy bien como funcionan y los riesgos que tienen.

Letras del Tesoro

Otra opción muy publicitada el 2024 por las colas en el Banco de España, es la de invertir en Letras del Tesoro entre 6 y 12 meses. Esta tabla muestra la rentabilidad que están dando las Letras del Tesoro desde diciembre de 2025, ya por debajo del 2%. Durante 2023, las Letras a 12 meses llegaron al 4% pero ahora tienen rentabilidades cercanas al 2%. A medida que baja el tipo de interés, el impacto en las Letras es casi inmediato.

En resumidas cuentas podemos decir en general no es que sea una buena o mala decisión para todos la de invertir en Letras del Tesoro, sino que va a depender de los objetivos que tengamos para nuestros ahorros. Si los vamos a utilizar en un año puede que sea una buena opción, pero si no los vamos a utilizar en varios años, quizás no sea la mejor opción, ya que el IPC hace que invertir en Letras hace que nuestros ahorros vayan perdiendo valor.

Hay mucho dinero en cuenta corriente sin rentabilidad

Según los últimos datos publicados, en 2024 tenemos más de un billón de millones de euros en cuentas y depósitos, (1.078.000.000.000 euros) Una parte de ellos es para tener unos ahorros como colchón de seguridad, pero, por otro lado, la mayoría de este billón de euros está en cuentas o depósitos porque no les convencen los productos de inversión que les ofrecen en su banco, ya sea por falta de información, por riesgo o por las dudas que hay sobre la evolución de las bolsas.

Sin embargo, los ahorradores que fueron haciendo aportaciones cada mes a planes de ahorro o con una estrategia de entrar poco a poco en los mercados, a pesar que el mercado bajo en 2020, han visto que han aprovechado para comprar en momentos de rebajas, lo que les ha proporcionado mayores rentabilidades a medio y largo plazo, ya que van promediando el precio de compra.

Lo fundamental es que ya no existe la posibilidad de obtener rentabilidades altas a corto plazo, por lo que hay que planificarse, los estudios sobre cómo ahorramos empiezan a detectar que la cultura financiera va cambiando: hay un paso progresivo del depósito al fondo de inversión, se empieza a pensar en el medio y largo plazo, de vivir al día a pensar en el futuro y cada vez más hay un paso de ahorrador inexperto a un ahorrador con cultura financiera

Ante esta situación, la mayoría se pregunta ¿Qué hacemos con nuestro dinero en 2026?

Éstas son algunas alternativas para los ahorros en función de objetivos concretos.

Fondos que pagan rentas periódicas, ahora dan rendimientos entorno al 2-3%

Una opción similar a la que teníamos con los depósitos, es la de invertir en fondos de inversión que pagan periódicamente unas rentas, unos dividendos, ya sea trimestral o anualmente. Hay que tener muy claro que no es lo mismo que tener nuestro dinero en un depósito bancario y cobrar un interés, pero es una muy buena opción para por una lado tener el dinero invertido para que no pierda valor con la subida de precios actual y por otro nos permite ir cobrando periódicamente unos interés por nuestros ahorros.

Con este tipo de fondos, dadas las bajadas que ha habido este año, se puede obtener una rentabilidad media anual de un 3%, y son adecuados para los ahorros que no necesitemos a corto plazo, aunque a diferencia de los fondos llamados garantizados se puede recuperar el dinero en cualquier momento sin penalización.

Puedes ver más información sobre estos fondos en el artículo “Obtén un sueldo mensual con tus ahorros”

Algunas opciones para nuestro ahorro mensual son las siguientes:

Ahorrar para la jubilación

GUÍA DE LA JUBILACIÓN Cada vez somos más conscientes de la importancia de mantener el nivel de vida cuando nos jubilemos.

GUÍA DE LA JUBILACIÓN Cada vez somos más conscientes de la importancia de mantener el nivel de vida cuando nos jubilemos.

El hecho que fórmula de cálculo de la pensión está en proceso de cambio, y que la edad de jubilación se vaya ampliando, van a provocar un descenso en la pensión mensual que vamos a cobrar. En este enlace o haciendo clic en la imagen con los años, al seleccionar tu año de nacimiento puedes ver una completa guía de tu jubilación; cómo se calcula tu pensión, los factores que van a hacer que cada vez cobremos menos importe, y qué cantidad puedes acumular si empiezas hoy mismo a ahorrar.

En 2026 la edad legal de jubilación son los 66 años y diez meses, y a los que se jubilen este año, para calcularles la pensión les van a contar los últimos 25 años. Puedes ver más detalles de la edad de jubilación y qué factores se tienen en cuenta este año para cobrar la pensión en «cálculo pensión«

La pensión máxima se ha fijado para 2026 en los 3.359,58 euros mensuales. Para cobrar esa pensión es necesario haber cotizado al máximo durante los últimos 25 años.

Hay que irse planteando dedicar parte de los ahorros a ir creando un patrimonio de cara a la jubilación, ya sean ahorros que tengamos en depósitos o, el ahorro periódico que vamos teniendo, . Hay que ver en su caso qué tipo de producto nos conviene más un plan de pensiones u otro tipo de productos más líquidos, como los PIAS (planes individualizado de ahorro sistemático) o planes de jubilación. Puede ver más información de estar alternativas en la página de finanzas para todos, del Banco de España y la CNMV, en la sección Planificando la jubilación

No solo hay planes de pensiones. Existen los PIAS y los fondos de inversión.

En 2026 va a continuar el máximo que se aprobó en 2022 para invertir en el plan de pensiones, que se ha fijado en 1.500 euros, 125 euros al mes.

Además, vemos que en los últimos meses del año, la banca comercial se centra en lanzar campañas para vender planes de pensiones, que no es lo mismo que buscar el mejor producto para cada ahorrar para la jubilación, ya que no solo hay planes de pensiones. Hay alternativas a los planes de pensiones, como los fondos de inversión, los Pias o invertir en otros productos financieros. Seleccionar uno u otro producto tiene muchas implicaciones, aquí puedes conocer las diferencias entre plan de pensiones y plan de jubilación

En este artículo analizamos la rentabilidad de un plan de ahorro PIAS en los últimos 9 años y comprobamos que las primeras aportaciones al plan de ahorro PIAS han obtenido más de un 90% de rentabilidad.

Así a la mayoría de los ahorradores solo se les informa de los planes de pensiones cuando van a preguntar a su oficina bancaria sobre cómo ahorrar para la jubilación, pero hay muchos más alternativas. Además los planes de pensiones más vendidos no son los más adecuados para ahorrar a medio y largo plazo, ni los más rentables. No es una tema de ahora, ya que en este artículo de agosto de 2018 nos indican que El 72% del ahorro en planes de pensiones pierde poder adquisitivo desde 2015

En España sólo un 14% de los planes de pensiones, supera a su índice de referencia. Para intentar mejorar la rentabilidad el gobierno va a reducir la comisión de gestión de los planes de pensiones hasta un máximo del 1,25%

Es importante saber que el dinero que tenemos en planes de pensiones no debe ser un dinero muerto y parado sin obtener rentabilidad, se pueden gestionar como cualquier otro ahorro e invertirlo de forma adecuado a nuestra situación y perfil inversor, los planes de pensiones se pueden traspasar de una entidad a otra para gestionarlos mejor.

Para el ahorro que destinemos a nuestra jubilación, si es a un plazo superior a los 10 años, debemos exigir como mínimo que la rentabilidad sea superior a la inflación prevista, es decir a lo que sube la vida, es decir, deberíamos superar este 2,5% de subida de precios anual, pero no lo estamos haciendo. Parece que el inversor se sigue fijando en exclusiva en la fiscalidad , cuando lo que de verdad marca la diferencia de cara al ahorro para la jubilación es precisamente la rentabilidad

Mejorar la pensión si eres autónomo

Si eres autónomo es importante que conozcas la normativa y que ahora cuentan los últimos 25 años para calcular que pensión máxima puedes llegar a tener. La pensión media de un autónomo en España no llega a los 700 euros al mes, así que para mantener tu nivel de vida cuando llegue la jubilación hay que analizar ahora las alternativas que existen:

Hay en curso una nueva reforma sobre las cotizaciones de los autónomos desde 2023, que va a obligar a cotizar en función de los ingresos netos reales, lo que para la mayoría significará pagar más cada mes, y esta por ver, si este aumento en la cuota significa un aumento en la pensión a recibir.

• Pensión autónomo: ¿Cotizar al máximo o hacer plan ahorro jubilación?

Ahorro para los hijos

Uno de los objetivos que tienen los padres a la hora de ahorrar es la de acumular un capital para cuando sus hijos crezcan

La opción más habitual es la de abrir una cuenta de ahorro infantil, que dado el bajo interés que están dando son más para educar en el ahorro que para rentabilizar sus ahorros. Aunque en España aún hay cuentas para niños que dan el 1% desde el primer euro y hasta 100.000 euros, quizás no sea el producto más adecuado para acumular un capital de forma rentable para nuestros hijos.

Poner en marcha un plan de ahorro en inversiones que nos den una rentabilidad media de la inversión que supere el IPC medio y destinando cada mes una determinada cantidad, es quizás la opción más adecuada para asegurar el futuro de nuestros hijos.

En conclusión: Diversificar tus ahorros y planificar las inversiones

Para obtener más rentabilidad a partir de ahora deberemos realizar una buena planificación financiera, eligiendo diversos productos de ahorro o inversión en función del plazo en el que lo podamos mantener invertido.

En los ahorros que no vayamos a necesitar a corto plazo será dónde podamos obtener mayores rentabilidades, eso sí, asumiendo un nivel de riesgo mayor que en los depósitos, pero no quiere decir que no puedan ser inversiones seguras a medio y largo plazo.

Igual que consultamos con una abogado o asesor fiscal cuando tenemos dudas legales o fiscales, es interesante contar con la opinión de un asesor en finanzas personales, cuya función es ayudar a los ahorradores y a las familias a realizar una buena diversificación financiera para rentabilizar sus ahorros de acuerdo a las necesidades y a las circunstancias de cada uno.

Además desde 2019 está en vigor la Mifid II , la normativa que nos afecta a todos los asesores profesionales, que diferencia la labor que realiza un asesor financiero del que solo comercializa productos financieros, y que pretenden que los ahorradores e inversores tengan más información sobre dónde invierte y qué coste tiene.

Puedes leer más en el articulo ”En el 2025, pon un asesor financiero personal en tu vida”

Solicita estudio gratuito de tu situación y ver alternativas para tus ahorros

Como Asesor Financiero autónomo recomiendo realizar una primera valoración de la situación y en función de nuestros objetivos ver qué alternativa es la más adecuada. Para un primer contacto siempre es positivo solicitar una reunión presencial en Madrid, Pozuelo de Alarcon o en Barcelona.

Naturalmente existe la opción de hacer esta primera reunión de análisis por videoconferencia o en otras ciudades, cuadrando nuestras respectivas agendas.

Si quieres saber qué opciones son mas adecuadas para tus ahorros y cómo conseguir tus objetivos financieros, puedes enviarnos un email a ricardovila@expertofinanciero.es o rellenar nuestro formulario para solicitar asesoramiento financiero personal. Haremos sin coste ni compromiso un análisis de tu situación financiera y te indicaremos las alternativas y los productos más adecuados para ti.

Gracias Victoria por la pregunta. Como siempre indicamos desde ExpertoFinanciero, los productos financieros o los planes de ahorro por si solos no son buenos, malos o recomendables o no recomendables, es la situación de cada uno y los objetivos que tengamos lo que van a hacer que un producto o un determinado plan de ahorro sea adecuado o no adecuado para nosotros y para conseguir nuestras metas.

Gracias por la información. Recomendarías los planes de ahorro de psn concretamente? Estoy buscando una aseguradora y he leído opiniones favorables en internet, no obstante me gustaría conocer la opinión de expertos.