Vamos a ver en este artículo una duda que se plantean todos los compradores de una vivienda: ¿Qué elijo, Hipoteca Fija o Hipoteca Variable?

Lo vamos a ver con dos imágenes:

– Evolución del euribor los últimos años

– Comparativa de los efectos de una hipoteca fija y una hipoteca variable en los últimos 7 años.

Evolución euribor los últimos años

En este cuadro vemos la evolución del euribor desde 2.009 euribor (fuente euribordiario.es) y hay dos aspectos destacables:

- El euribor lleva 4 años y medio en negativo (desde febrero 2016)

- El euribor lleva 8 años por debajo del 1% (desde agosto 2012).

Ejemplo diferencias hipoteca fija o variable

Vamos a ver la diferencia que ha habido en una hipoteca de 200.000 euros a 20 años, entre pagar en 7 años una hipoteca fija al 2,5% y una variable que haya pagado el 1% (cálculos hechos en calculohipoteca.org)

La diferencia final es la suma de lo que se paga más por el interés más elevado y lo que se amortiza de menos, es decir, el capital que se va devolviendo:

- Con una hipoteca fija de 200.000 euros al 2,5%, en 7 años, se han pagado 30.051,62 euros de intereses y se ha amortizado 58.927,07 euros de capital

- Con una hipoteca variable de 200.000 euros, que haya pagado un interés de un 1%, en 7 años, se han pagado 11.761,49 euros de intereses y se ha amortizado 65.500,75 euros de capital

Así, que con la hipoteca FIJA se han pagado de más 24.818 euros (en sólo 7 años) en relación a la hipoteca variable, 18.290 euros más de intereses y 6.528 euros menos de capital amortizado (devuelto).

Hay que destacar que la mayor parte de los intereses de las hipotecas se pagan los primeros años, dado que las hipotecas que nosotros tenemos aplican el sistema francés.

Entonces, ¿Elijo Hipoteca Fija o Hipoteca Variable?

Con el ejemplo, se puede ver que hasta ahora ha sido un error firmar una hipoteca a tipo fijo, y eso que hemos tomado como referencia una fija al 2,5%, las que se firmaron en torno a 2016 tenían un tipo fijo a 20 años al 3,3% o 4,15%

Si la persona que firmó una hipoteca fija, hubiese firmado una hipoteca variable, con una cuota menor, y hubiese hubiese ido ahorrando la diferencia entre su cuota y la cuota fija, ahora tendría un colchón suficiente para afrontar incluso importantes subidas de tipo de interés. Y si al final el euribor no sube, tendrá unos ahorros para mejorar su calidad de vida en el futuro.

En 2017 hubo entidades que firmaban 2 de cada 3 hipoteca a tipo fijo, ante la falsa seguridad de «te protejo por si sube el tipo de interés», que nos recuerda mucho lo que decían al incorporar la clausulo suelo al 3 o al 4% » te voy a proteger y te voy a poner un techo en el 9% y paralelamente un suelo en el 3%» ,,, Ya sabemos como ha terminado la historia de las clausulas suelos.

Lo que es seguro, es que una hipoteca fija es más cara que la variable, y si decidimos firmarla, es «para saber lo que voy a pagar siempre» o «para protegerme si sube el tipo de interés». Según datos del Banco de España, en junio de 2020 las hipotecas fijas se están firmando a un tipo de interés medio del 2,92% , cuando el euribor está en negativo…

Cada comprador debe hacer un estudio y en función del importe que pida de la hipoteca y del plazo ver si le compensa pagar de más por una hipoteca fija, o analizar que condiciones adicionales tiene que no salen en el tipo de interés pero encarecen mucho la hipoteca (seguro hogar, seguro de vida, aportación a plan de pensiones, pagar con tarjeta de crédito 3 veces al mes…).

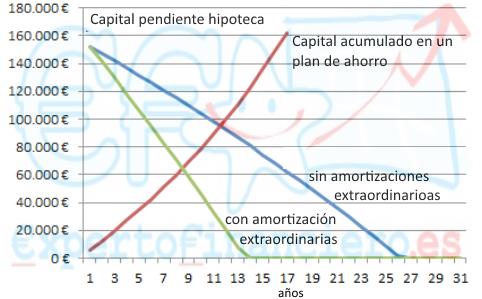

También se puede hacer lo que se indica en el ejemplo, firmar una hipoteca variable e ir haciendo un plan de ahorro con el importe que nos vamos ahorrando los primeros años por no tener una hipoteca fija, y así, si sube el tipo de interés, tendremos un colchón ahorrado para hacer frente a posibles subidas del tipo de interés. Si al final el euribor no sube, tendremos un importante capital ahorra para disfrutarlo nosotros el día de mañana.

Hay que hacer números y hacer un análisis, ya que con lo que nos ahorramos los primeros años al tener una hipoteca variable hay que ver cuánto tendría que subir el euribor el años 7, 10 o 15, para que nos veamos perjudicados.

¿Amortizar hipoteca o hacer plan de ahorro?

Al igual que es positivo hacer un estudio sobre qué hipoteca nos conviene más, una vez que está constituida surge una nueva duda ¿Amortizo o invierto el dinero?, pues bien, lo que dice la teoría es que si la rentabilidad que sacamos al invertir nuestro dinero es más elevada que el tipo de interés de la hipoteca, no conviene amortizar y vale la pena hacer un plan de ahorro, puedes leerlo en nuestro artículo amortizar hipoteca o invertir en un plan de ahorro.

Hacer un estudio sobre la hipoteca

Siempre es conveniente hacer un análisis pormenorizado a la hora de elegir una hipoteca, alejarse del impulso o del mensaje comercial que nos puedan dar en una determinada sucursal bancaria y valorar, en función de nuestra situación y objetivos, qué hipoteca nos conviene más.

No sólo hay que elegir entre fija o variable, o fijarse únicamente en el tipo de interés, hay que tomar la decisión conociendo que impacto tiene un seguro de vida en 20/30 años, contratar un seguro de hogar para que nos rebajen un 0,1 el diferencial, firmar o no un plan de pensiones con la hipoteca… Hay que ver la hipoteca no como un producto sino que la debemos integrar dentro de una correcta planificación de nuestros ahorros.

Desde ExpertoFinanciero.es nos ponemos a tu disposición para analizar qué tipo de hipoteca te conviene más, y de qué forma integrarla en tus finanzas personales. Puedes rellenar nuestro formulario de contacto o enviarnos un email a ricardovila@expertofinanciero.es.

Aquí también puedes ver los artículos más leídos de ExpertoFinanciero.es:

- Dónde invertir en 2020

- Cómo invertir 100.000 euros (Ejemplo diversificación ahorros)

- Cómo invertir 10.000 euros (ejemplo añadiendo ahorro mensual)

- Todo el mundo debería tener un plan de ahorro mensual: la forma más segura de invertir

- Ahorra y disfruta. Cómo invertir hoy de forma segura.

- Cómo invertir y estar tranquilos

- Opciones para los depósitos al 0%

- La mejor cuenta ahorro niños no es una cuenta

- Alternativas Cuenta Naranja ING

- ¿Qué es un PIAS?: Ahorrar para la jubilación

- Ahorrar para la jubilación, no para Hacienda

- Cálculo de la pensión: Edad de jubilación y años cotizados

- Cómo invertir 1.000 euros al mes (ejemplo planes de ahorro)

- Claves para invertir un millón de euros

- ¿Cómo obtener más rentabilidad por nuestros depósitos?

- En el 2020 pon un asesor financiero personal en tu vida

- Plan de ahorro ¿Cómo ahorrar de una forma rentable? Método PAC

- Amortizar hipoteca o ahorrar e invertir para poder cancelarla antes

- Pensión autónomo: ¿Cotizar al máximo o hacer plan ahorro jubilación?

- Patrimonio Protegido: Ayuda para el discapacitado, ventaja fiscal para la familia

- La letra pequeña de los fondos de inversión garantizados. ¿Son rentables?

- Impuestos a pagar por el Gordo Navidad y otras Loterías

Be the first to comment on "¿Hipoteca Fija o Hipoteca Variable?"